まねお

まねお・ペアローンは後悔するって本当?

・どの金融機関がいいのか知りたいな!

このような疑問にお応えします。

💡記事の結論

- ペアローンは離婚時にトラブルになりやすい

- 出産や退職など夫婦どちらかの収入減少が見込まれるならペアローンの利用は慎重に

- 借入額を大きくできる・住宅ローン控除を夫婦で適用できるなどメリットもある

- ペアローンの金融機関選びならモゲチェックがおすすめ

一人の収入では住宅ローンを組めない場合、夫婦二人でローンを組む「ペアローン」を使うことで住宅ローンが組める可能性があります。

ただし、安易にペアローンを選択すると後悔してしまうこともある点には注意が必要です。

とはいえ、ペアローンでなぜ後悔するのか?そもそも仕組みがよく分からないという人もいるはず。

そこで、この記事ではペアローンの仕組みやメリットも踏まえた上で、後悔する理由について分かりやすく解説します。

ペアローンを組むなら金融機関比較が大切だよ!

ペアローンにおすすめの金融機関は「ペアローンにおすすめの銀行はどこ?手数料や金利を比較して徹底調査!」で紹介しているので、こちらも参考にしてください。

ペアローンとは

ペアローンってそもそもどんな仕組みなのかな?

ここでは、まずペアローンについて確認していきましょう。

ペアローンの仕組み

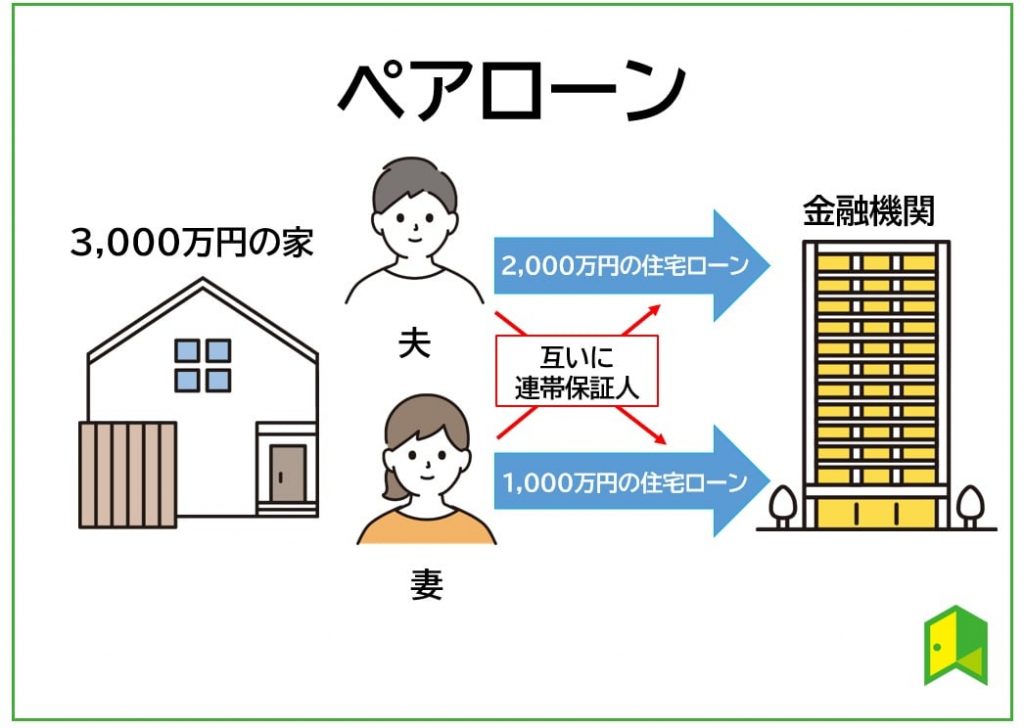

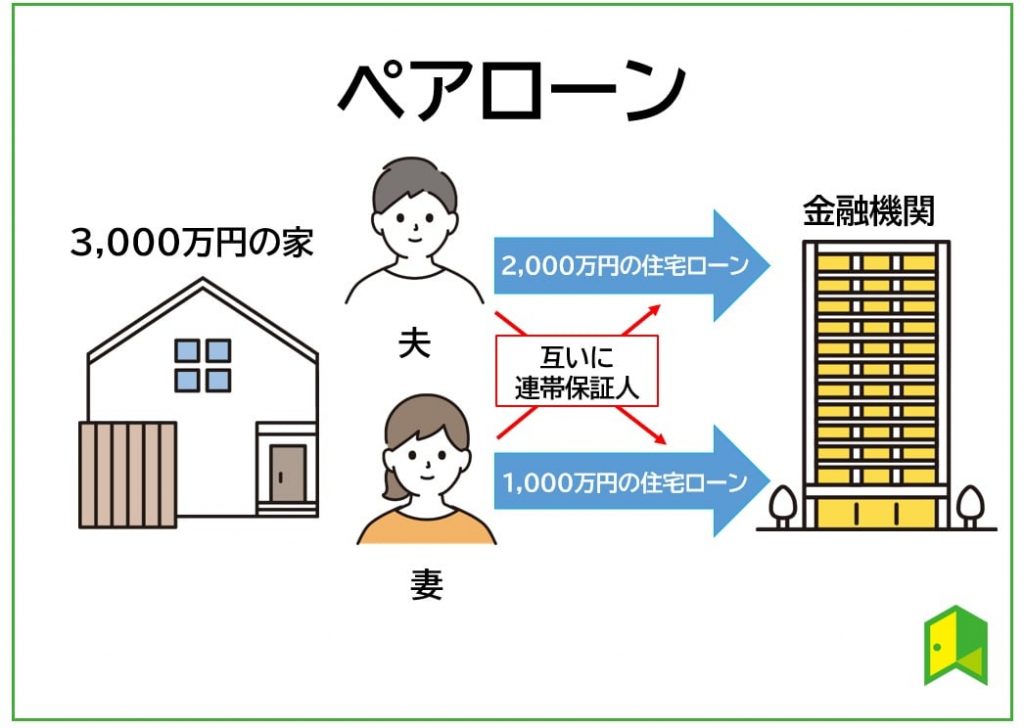

ペアローンとは、住宅ローンの借入方法の一つで「夫婦で住宅ローンを組む」方法です。

通常の住宅ローンは、一つの物件に対して一人の契約者で住宅ローンを組みます。

対して、ペアローンは一つの物件に対して夫婦二人がそれぞれ住宅ローンを組むのです。

1人の収入では希望する額の住宅ローンが難しい場合でも、夫婦の収入で住宅ローンを組めるので、希望する額で借入できる可能性が高くなります。

例えば、3,000万円の物件を借入れる場合を見てみましょう。

通常の住宅ローンであれば夫Aさんのみで、3,000万円のローン契約をします。

一方、ペアローンの場合は、夫Aさんで2,000万円・妻Bさんで1,000万円の2つの住宅ローンをそれぞれ組むのです。

この際、AさんとBさんはそれぞれの住宅ローンの連帯保証人になるのが一般的です。

また、AさんとBさんの住宅ローンの借入額は、必ずしも半分半分である必要はなく、収入などで判断され7:3など調整して決められます。

ペアローンは1つの物件に対して2つのローン契約をするんだワン!

収入合算との違い

夫婦で住宅ローンを借入れる方法には「収入合算」という方法もあります。

収入合算とは、夫婦の収入を合算した額で住宅ローン審査を受ける方法です。

収入合算の場合契約者は1人となり、契約者ではない配偶者は「連帯保証人」か「連帯債務者」という形になります。

1つの物件に対して、収入合算は1つのローン契約、ペアローンは2つのローン契約だよ!

収入合算とペアローンの違いを一覧で確認しましょう。

| ペアローン | 収入合算 (連帯債務型) | 収入合算 (連帯保証型) | |

|---|---|---|---|

| ローン契約数 | 2つ | 1つ | 1つ |

| 主契約者 | 夫・妻それぞれ | 夫か妻のどちらか | 夫か妻のどちらか |

| 連帯保証人 | 夫と妻 | 主契約者以外の配偶者 | 主契約者以外の配偶者 |

| 返済義務 | 両方 | 両方 | 主契約者のみ |

| 住宅ローン控除 | 両方が適用できる | 両方が適用できる | 主契約者のみ |

| 所有権 | 両方が所有できる | 両方が所有できる | 主契約者のみ |

| 団信加入 | 両方が加入できる | △一部商品は両方が加入できる | 主契約者のみ |

ペアローンは夫と妻がそれぞれのローン契約に対して主契約者となるので、住宅ローン控除の適用や団信加入・不動産の所有権を得られるなどのメリットがあります。

一方、収入合算は連帯債務型と連帯保証型では仕組みが若干異なるので、注意が必要です。

連帯債務型は、主契約者以外の配偶者も返済の義務を負うなど責任が大きくなります。

ペアローンと収入合算の仕組みの違いを理解して、どの方法を選ぶかは慎重に判断することが大切だワン!

ペアローンで後悔する5つの理由

ペアローンは組んだ後に後悔するケースがあるので注意が必要です。

後悔する理由を理解しておくと、ペアローンを組むかどうかの判断に役立ちます。

ここでは、どのようなケースで後悔するのか、よくある理由を見ていきましょう。

よくある理由に次のようなものがあります。

それぞれ詳しく見ていきましょう。

離婚時にトラブルになる

ペアローンでトラブルになるよくある原因に「離婚」があります。

日本では3組に1組が離婚していると言われており、万が一のことも想定しておくとよいかもしれません。

離婚時にはさまざまなトラブルが発生しますが、「家」を巡ってのトラブルも珍しくないのです。

ペアローン返済中の場合は、そのトラブルも深刻化しやすいので注意が必要です。

ペアローンは、夫婦それぞれが返済義務と連帯保証を負い、家の名義も夫婦共同になるため、離婚時の家の所有や売却・返済でトラブルになりかねません。

売却するには夫婦の合意が必要だし、ペアローンを残しておくと片方が延滞するともう片方に返済の負担がのしかかるんだよ…

ペアローン返済中に離婚する場合、次のような対処が検討できます。

- ペアローンを一本化

- 家の売却

家の所有権を持つ方が住宅ローンを借り換えて一本化することで、離婚後に家を出ていく方にはローンの負担が残りません。

しかし、十分な収入がない場合、そもそも一本化できないという問題があります。

ペアローンを残して両方が返済していくようにしても、出ていった方がずっと払い続けてくれる保証はありません。

家に残るほうもいつ延滞されるか分からない不安な中過ごすのは大きなストレスになるでしょう。

家を売却してしまえば、売却金でローンを完済してスッキリ別れることができます。

しかし、ローン残債が家の売却額よりも大きいオーバーローンの状態では売却もできないのです。

このように、離婚後のペアローンの取扱いでトラブルになりやすい点には注意が必要です。

ペアローンの契約時には離婚のことなんて考えないけど、万が一のことも考えて検討することが大切だワン!

延滞するともう片方に請求される

ペアローンはお互いがお互いの連帯保証人になる契約です。

そのため、どちらかが延滞した場合、連帯保証人は支払いを請求されてしまいます。

よくあるケースが、妻の出産・育児で収入が少なくなり支払できなくなるケースです。

また、夫の方も転職や退職で収入が少なくなることは十分考えられるでしょう。

どちらかの収入が少なくなった場合でも、二人ともがローンを返済していく義務があります。

どちらかが返済できなくなった場合は、もう片方に返済の負担が大きくのしかかります。

仮に、収入減少の期間が短ければしのぐことはできるでしょう。

しかし、収入減少期間が長くなると、返済できなくなってしまう恐れもあるので、注意が必要です。

将来どちらかが収入が減少する可能性が高いのならペアローンは注意が必要だよ!

万が一亡くなってしまっても片方が返済し続けなければならない

住宅ローンでは基本的に団信の加入が必須です。

契約者が死亡などでローン返済できなくなった場合、保険金で残債を返済する制度

加入することで、残された遺族はローンの負担なく家に住み続けられる

ペアローンの場合、夫婦それぞれが主契約者としてローンを組む点に注意が必要です。

仮に、夫が死亡した場合、夫の分の住宅ローンは団信で完済できます。

しかし、妻の方は団信は適用されないので、そのままローンが残ってしまいます。

例えば、3,000万円の住宅ローンを夫1,500万円、妻1,500万円で借りた場合、夫が亡くなってしまうと1,500万円分は保険が適用されますが、妻の分の残り1,500万円は支払いつづけなければならないのです。

夫のみで住宅ローンを組んでいれば、妻は返済しなくていいんだよ!

ただし、夫の分のローンはなくなるので、妻の収入が高い場合などではローンの負担を軽減できる可能性もあり、一概にデメリットとは言えないでしょう。

しかし、子供がいる場合などで、子供の教育費に住宅ローンの返済もプラスされると、大きな負担になる恐れもあります。

ペアローンを組む場合は、団信と同時に相手のローンと同額の生命保険にも加入しておくなどの対策をしておくとよいでしょう。

贈与税がかかるケースがある

ペアローンを組む際、ローンの負担割合と家の所有権の割合が異なると贈与税が課せられる恐れがあります。

例えば、5,000万円の住宅を購入する際、夫3,500万円・妻1,500万円でペアローンを組んだとしましょう。

この場合、家の持ち分は夫7:妻3となるのが一般的です。

もし、ここで所有権を夫5:妻5にした場合、本来であれば住宅ローンの割合はそれぞれ2,500万円ずつでなければなりません。

しかし、実際には妻は1,500万円しか負担していないので、差額の1,000万円の贈与をうけたとみなされてしまう可能性があるのです。

また、妻の育休中などで夫が妻の分の返済もする場合、肩代わりした返済分が贈与にあたる恐れがあります。

贈与税は年間110万円の基礎控除があるから、年間110万円以下の返済なら大丈夫だワン!

ペアローンを組む場合は、贈与税についても理解してうえで検討することが大切です。

初期費用が2倍必要になる

住宅ローンを組む場合、次のような費用がかかります。

- 印紙税

- 金融機関の手数料

- 保証料

- 抵当権設定登記の費用と司法書士費用

これらの費用を合計すると、50~100万円程度以上かかることが多いです。

ペアローンの場合は、ローン契約が2つになるので手数料もそれぞれに必要になります。

ただし、単純に2倍になるから負担が大きいというわけではないので、安心してください。

手数料の項目の中には、借入額に応じてかかるものも多くあります。

例えば、金融機関の手数料は多くの金融機関で「借入額×2~3%」です。

この場合、1人で5,000万円借入する場合と、2人で3,000万円+2,000万円借入した場合でも手数料は変わりません。

しかし、中には「一律5万円」というように定額制を導入している場合があります。

定額制の場合は、2人で借入すると2倍の手数料になるから注意してね!

ペアローンを組む場合は、手数料がどれくらいかかるのかも調べることが大切です。

住宅ローンの諸費用については、「諸費用は住宅ローンに組み込みできるの?デメリットやおすすめの支払い方法をご紹介」の記事も参考にして下さい。

算出される返済額はあくまで目安です。

*返済期間(月数)参考

- 35年=420ヶ月

- 30年=360ヶ月

- 25年=300ヶ月

\0.3%台からのローンを一括比較/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

【逆に】ペアローンを利用するメリット

気を付けなければならない点もありますが、ペアローンはメリットも多い組み方です。

ここでは、ペアローンのメリットについて見ていきましょう。

メリットとしては、次の2つがあります。

それぞれ詳しく見てきましょう。

夫婦ともに住宅ローン控除の適用を受けることができる

ペアローンは、それぞれで住宅ローンを組むので自分が組んだ住宅ローンに対して住宅ローン控除が適用可能です。

住宅ローンの年末残高×0.7%を最大13年間、所得税・住民税から控除できる税制優遇措置

住宅ローン控除は、所得税から直接差し引ける税額控除なので、所得税の節税効果が大きいという特徴があります。

ただし、納めた所得税以上には控除できないので、1人で控除を使いきれない場合も。

例えば、年末時点の残高が4,000万円ある場合を見てみましょう。

一人でローンを組んでいる場合、控除できる額は4,000万円×0.7%=28万円です。

しかし、そもそもの所得税・住民税が20万円しか課税されていない場合、差額の8万円は控除できません。

単独の住宅ローンでは、片方の配偶者の方に住宅ローンを適用させられないので、8万円を使い切れないのです。

一方、ペアローンで2,000万円ずつ住宅ローンを組んでいる場合なら、夫・妻ともに14万円を控除できます。

妻が正社員とかで両方が高収入なら、住宅ローン控除のメリットは大きいんだよ!

ペアローンの住宅ローン控除については、「ペアローンの住宅ローン控除はお得?控除額が増える理由や注意点を解説」もご覧ください。

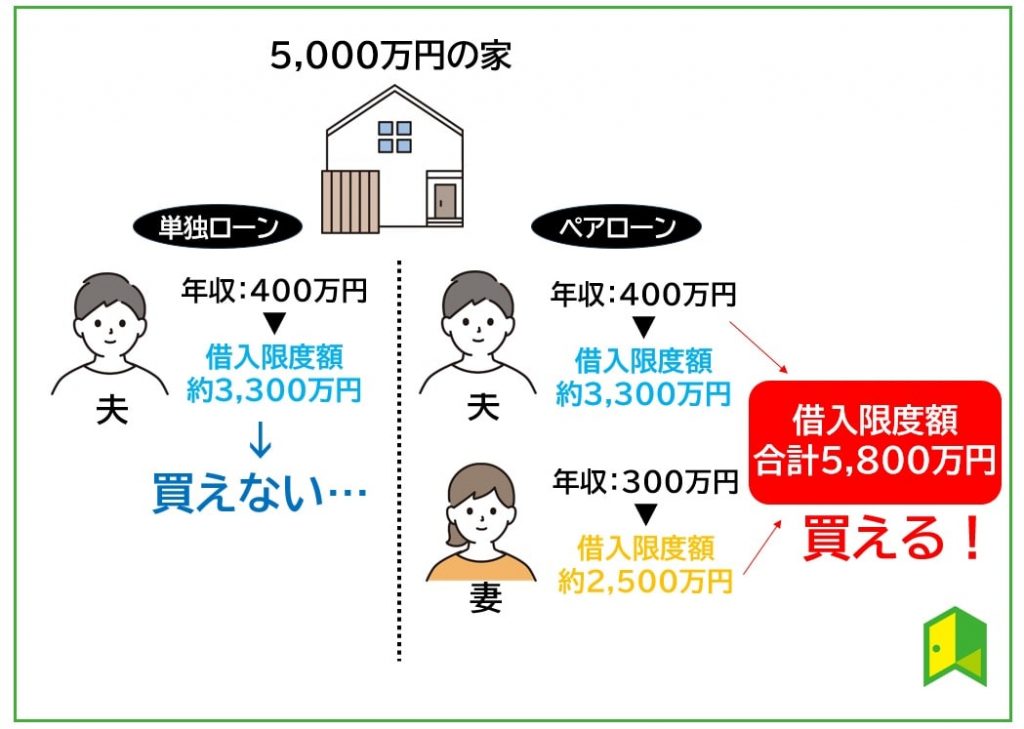

借入額を大きくできる

ペアローンを組むことで、1人では借入できない額も借入できるようになります。

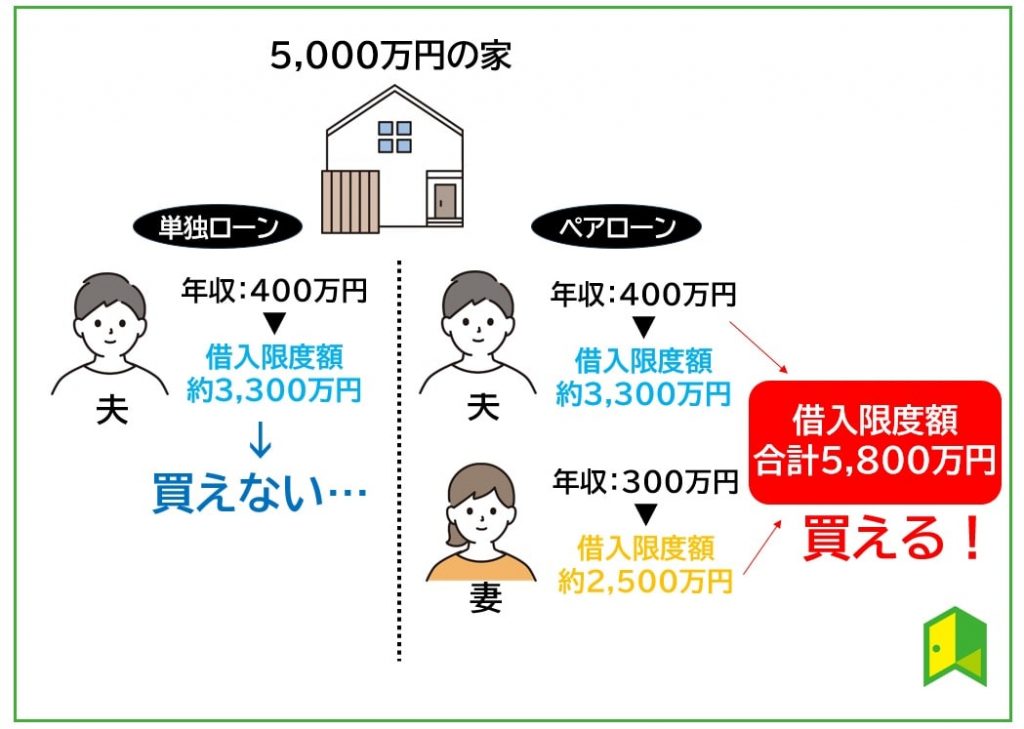

仮に、5,000万円の家を検討している場合を見てみましょう。

夫の年収が400万円で借入限度額を3,300万円とした場合、5,000万円の家には手が届きません。

ここで、妻の年収が300万円あれば、妻の借入限度額約2,500万円をプラスでき、両方合わせることで5,000万円の家を購入できるのです。

このように、ペアローンを組むことで家の選択肢が広がり、理想の家を購入できるチャンスが増えるのはメリットと言えるでしょう。

ただし、借入額が大きいということは毎月の返済も大きいということです。

どちらかの収入が減少すると、返済の負担が大きくなりすぎてしまう可能性には注意しましょう。

あわせて読みたい:住宅ローンを組むのに必要な年収目安はどれくらい?手取り年収別シミュレーションと併せてご紹介

ペアローンを組むなら利用したい金融機関

ペアローンでおすすめの金融機関を知りたいな!

ペアローンはどの金融機関でも組めるわけではありません。

中には、ペアローンを取り扱っていない金融機関もあるので、注意しましょう。

ここでは、ペアローンを取り扱っているおすすめの金融機関として、次の2つを紹介します。

ソニー銀行

| 項目 | 詳細 |

|---|---|

| 変動金利 | 0.997% ※変動セレクト住宅ローン、物件価格以下の借入 |

| 固定金利10年 | 2.721% ※固定セレクト住宅ローン |

| 全期間固定金利 | 3.121%(フラット35取扱無し) 固定セレクト住宅ローン20年 |

| 事務手数料 | 借入額×2.2% |

| 保証料 | 0円 |

| 繰り上げ返済手数料 | 0円 |

ソニー銀行の住宅ローンではペアローンを利用可能です。

夫婦だけでなく事実婚やパートナー・親子での申し込みもできます。

また、契約ごとに異なる金利タイプの選択もできるので、夫が固定金利・妻が変動金利など返済期間や収入に合わせて選択することで返済の負担を減らせられるでしょう。

\がん団信が手厚い/

ソニー銀行の住宅ローンは金利の低さだけでなく、保証の手厚さも魅力的!

上乗せ金利年0.1%で手厚いがん保障の「がん団信100」、上乗せ金利なしの「がん団信50」が選べます。

イオン銀行

| 金利(2023年6月時点) | 変動金利:0.38% |

| 事務手数料 | 定率型:借入額×2.2% 定額型:110,000円 |

| 保証料 | 0円 |

| 公式サイト | https://www.aeonbank.co.jp/ |

イオン銀行のペアローンも、夫婦だけなく親子・パートナー、また結婚前の婚約者同士でも利用が可能です。

オンライン上でローンの事前審査を出すことができるなど、利用しやすくなっている点もポイント。

また、イオン銀行はイオン系列の銀行ということもあり、住宅ローンを組むことでイオンでの買い物が5%OFFになります。

\イオンでの買い物が5%オフ/

イオン銀行の住宅ローンを利用すれば、住宅ローン完済までイオンでの買い物が5%オフ!

金利が低いだけでなく、全疾病団信も金利上乗せ無しなので安心!

モゲチェックで比較

自分に合った金融機関選びって難しいよね…

金融機関選びで悩んでいるならモゲチェックがおすすめです。

モゲチェックは、住宅ローンに関するさまざまなサービスを提供している総合ポータルサイトです。

モゲチェックならあなたのペアローンにぴったりの金融機関選びをサポートしてくれます。

- 金利比較が簡単

- ぴったりの金融機関を最大3つ提案してくれる

- プロに相談できる

モゲチェックでは、全国の金融機関の金利比較が簡単にできるので、もっともお得な金融機関を選びやすくなります。

また、入力項目を元にあなたにぴったりの金融機関を最大3つまで提案してくれるのです。

ペアローンは、金融機関選びや本当にペアローンでいいのかなど不安に感じることも多いでしょう。

そのような不安や疑問も、モゲチェックなら住宅ローンのプロに相談できます。

プロにアドバイスをもらいながら、不安や疑問を解消したうえでペアローンを組むことで、将来後悔することを避けられるでしょう。

モゲチェックはすべてのサービスを無料で使えるんだワン!

\住宅ローン選びでお悩みなら/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

ペアローンに関するよくある質問

最後に、ペアローンに関するよくある質問について見てきましょう。

ペアローンは後悔するといわれる理由は?

ペアローンは離婚時にトラブルになりやすいというデメリットがあります。

また、片方の収入が減少した場合に返済の負担に耐え切れなくなる恐れもあるため、後悔すると言われています。

ただし、ペアローンは借入額を大きくできるなどのメリットもあるものです。

メリット・デメリットを理解したうえで検討することが大切です。

ペアローンと収入合算どっちがいいの?

一概にどちらがいいとは言い切れません。

ペアローンは2本のローン契約であり、収入合算は1本のローン契約です。

契約方法の仕組みが異なることから、返済義務の有無や住宅ローン控除の適用・団信の加入などの違いがあります。

それぞれの違いを理解して、自分に最適な方を選ぶことが大切です。

少し複雑な仕組みを理解する必要があるから、モゲチェックでプロに相談するといいかもね。

ペアローンで妻が退職したらどうなるの?

ペアローンを組んでいる場合、妻が退職して収入が少なくなっても妻は返済し続ける必要があります。

また、妻の所得がなくなってしまうと、妻側の住宅ローン控除も適用できない点にも注意しましょう。

この場合、夫が肩代わりするという方法もありますが、贈与税には注意が必要です。

妻の預貯金が十分あるのであれば、繰り上げ返済して毎月の返済額を減らすという選択もあるでしょう。

世帯収入が減少し、妻の分の返済が厳しくなるようであれば、早めに金融機関に相談することをおすすめします。

ペアローンで育休を取ったらどうなるの?

育休期間中であっても、返済義務がなくなるわけではありません。

また、育休手当は所得税の対象外となるので、住宅ローン控除も適用できません。

育休中に収入が減少することで支払いが厳しくなる場合は、片方が肩代わりするなどの対応が必要です。

最近は男性でも育休を取るケースが増えてきているから、育休の有無やスケジュールをしっかり計画しておくことが大切だね。

【まとめ】ペアローンで後悔しないためには事前に仕組みを理解しておこう!

ペアローンについてよく分かったよ!まずはモゲチェックで相談してみるね!

最後に、この記事の重要なポイントをまとめます。

- ペアローンは離婚時にトラブルになりやすい

- 出産や退職など夫婦どちらかの収入減少が見込まれるならペアローンの利用は慎重に

- 借入額を大きくできる・住宅ローン控除を夫婦で適用できるなどメリットもある

- ペアローンの金融機関選びならモゲチェックがおすすめ

ペアローンを利用するなら、ソニー銀行やイオン銀行がおすすめです。

また、どの金融機関にすればよいか迷っているという方は、モゲチェックであなたにぴったりの金融機関選びからスタートしてみるとよいでしょう。

金利比較も簡単なので、お得な金融機関が見つかりますよ!