まねお

まねお・住宅ローンは年収どれくらいで組んだらいいの?

・自分の年収でいくら借りられるのか知りたい!

このような疑問にお応えします。

💡この記事の結論

- 住宅ローンは年収によって借入できる額が異なる

- 年収300万円でも住宅ローンは組める

- 年収と手取りの違いに注意して返せる額かを判断するのが大切

- 借入できる金融機関を知りたいならモゲチェックがおすすめ

年収が低いから住宅ローンを組めないかも…と不安に感じている方もいるのではないでしょうか?

確かに、住宅ローンの審査では年収は大きなポイントになります。

しかし、年収が低いからといって借り入れできないわけではありません。

年収によって借入できる額は大きく異なるので、どれくらいの額が借りられるのか目安を知っておくことが大切です。

そこで、この記事では住宅ローンの借入額の計算方法や具体的な年収別の借入可能額について分かりやすく解説します。

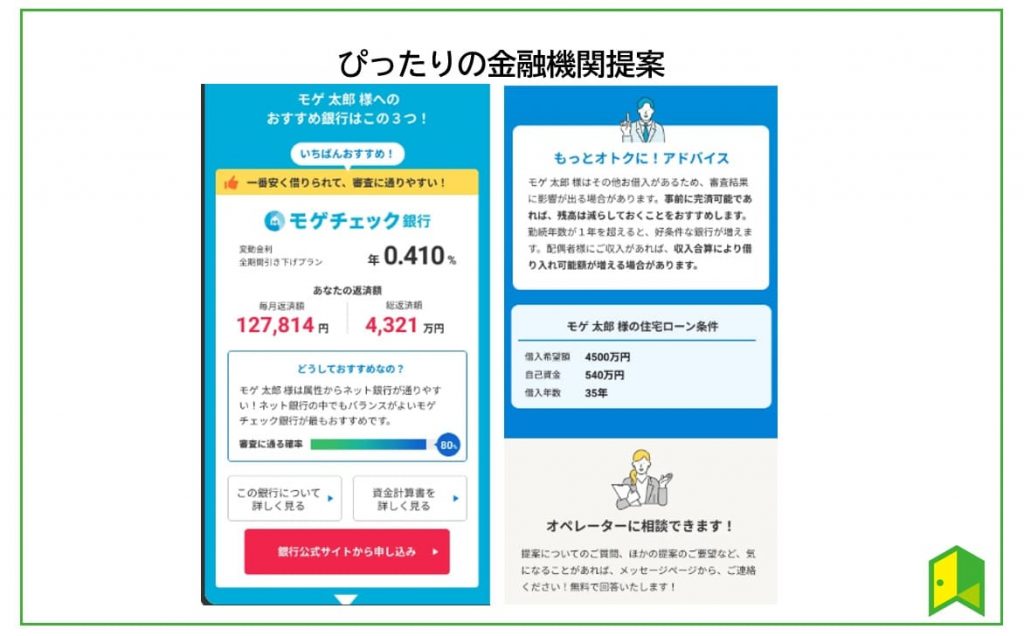

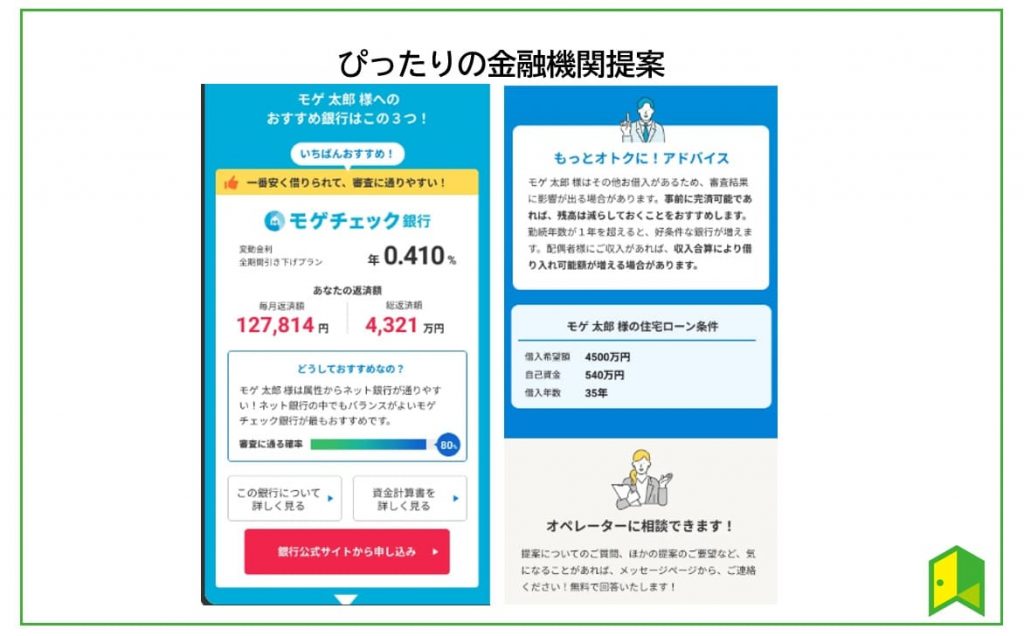

審査に通りやすい金融機関を探すならモゲチェックがおすすめだよ!

モゲチェックは金融機関の審査基準をもとに、あなたにぴったりの金融機関を提案してくれます。

年収に不安がある方は、モゲチェックを活用してどんな金融機関で借入できるかチェックすることから始めましょう。

\住宅ローン選びでお悩みなら/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

住宅ローンを組むのに必要な年収目安はどのくらい?

住宅ローンは誰でも組めるわけではなく、金融機関の審査を通る必要があります。

そして審査の際には、返済の能力を判断するために年収が大きなポイントとなります。

年収が高ければ安定して返済しやすくなることから、審査に有利になることが多いワン!

反対に、年収が低いことで審査に不利になる恐れも。

ここでは、住宅ローンに必要な年収について、以下の通り解説していきます。

それぞれ見ていきましょう。

年収300万円からでも住宅ローンは組める

結論から言えば、年収300万円でも住宅ローンは組めます。

国税庁の民間給与実態調査によると、2021年の平均給与は443万円という結果が出ています。

そのため、年収300万円は平均よりも低い水準と言えるでしょう。

ではここで、住宅金融支援機構の利用者調査による「利用者の年収割合」 を見ていきます。

この調査では、もっとも多くの割合を占めるのは、年収400万円以上600万円未満の40.1%という結果が出ています。

しかし、次いで多い年収層は年収400万円未満の22.2%なのです。

年収300万円台でも実際に多くの人が住宅ローンを組めているんだよ!

住宅ローン審査では、年収も重要なポイントとなりますが、他にも返済比率や頭金などさまざまな要因で判断されます。

他の条件によっては年収が低くても住宅ローンを組める可能性があるのです。

とはいえ、年収が低いと借入額は低くなってしまうんだワン!

住宅ローン借入額の計算方法

住宅ローンは希望する額を借入れられるわけではなく、審査によって借入可能額を判定されます。

借入可能額は、「返済比率」と「審査金利」が分かれば算出可能です。

- 返済比率:年収に占める年間返済額の割合

- 審査金利:審査の際に適用される金利

仮に、年収300万円で住宅ローンの年間返済額が90万円なら返済比率は30%となります。

返済比率を計算するうえで年収が重要になってくるんだね!

返済比率は、多くの金融機関で30~35%を基準にしています。

以下では、年収別に30%の返済比率で借りられる額をまとめました。

| 年収 | 年間返済額 | 借入可能額(35年ローン) |

|---|---|---|

| 300万円 | 90万円 | 2,890万円 |

| 400万円 | 120万円 | 3,853万円 |

| 500万円 | 150万円 | 4,816万円 |

| 600万円 | 180万円 | 5,780万円 |

| 700万円 | 210万円 | 6,743万円 |

| 800万円 | 240万円 | 7,707万円 |

| 900万円 | 270万円 | 8,670万円 |

| 1,000万円 | 300万円 | 9,633万円 |

また、審査の際に利用される金利として「審査金利」があります。

審査金利は実際に適用される金利よりも1~3%程高く設定されているのが一般的です。

ただし、審査金利にどの金利でいくらを設定しているかを明確にしている金融機関はほぼありません。

この返済比率と審査金利を使って、次の計算方法で借入限度額が算出できます。

借入限度額=年間返済可能額÷12カ月÷審査金利100万円あたりの返済月額×100万円

詳しい計算方法については、「住宅ローンは年収の何倍まで借入できる?平均年収倍率や理想の借入額について解説」でご紹介しているので参考にしてください。

年収の額面と手取りの違い

仮に、年収300万円の人が返済比率30%で借り入れできるなら、年間返済額90万円までになる住宅ローンが組めることになります。

しかし、実際に返済比率ギリギリで借り入れすると返済が苦しくなる恐れがあります。

その理由の一つに、年収と手取りが違うという点があります。

年収:税金や保険料などが差し引かれる前の年間支給額

年収から、所得税や住民税、社会保険料や厚生年金保険料などが差し引かれた実際に手にする金額が手取りです。

年収が300万円あっても、実際は手元に300万円のお金はないんだよ!

そのため、手元に残るお金から年間90万円を返済すると大きな負担となる可能性があるでしょう。

住宅ローンを組む場合は、額面年収ではなく手取りで返済がどれくらいになるのかを考えることが大切です。

以下では、年収毎の手取り額と借入額の目安をシミュレーションしていきます。

年収300万円で組める住宅ローン借入額の目安

まずは、年収300万円の手取りと住宅ローン借入額の目安を計算していきましょう。

ここでは、以下の通り見ていきます。

年収300万円の手取り額

年収300万円の場合、次のような税金や保険料が差し引かれます。

- 所得税:約4万円

- 住民税:約9万円

- 社会保険料等:約46万円

上記の場合、約59万円が差し引かれるので、実際の手取りは241万円となるのです。

年収300万なら手取り230~250万円位が目安だよ!

なお、上記の計算は配偶者と16歳未満の子供2人を想定しています。

実際に差し引かれる額は、仕事や地域・家族構成・保険などによって大きく異なるので、給与明細書などを確認してみるとよいでしょう。

年収300万円の住宅ローン借入額シミュレーション

それでは、年収300万円での借入可能額を計算してみましょう。

審査金利は、適用金利で算出できるフラット35の2023年5月金利1.830%を利用し、返済比率25%・35%で計算していきます。

返済比率25%の場合

年収300万円の返済比率25%は、年間返済額75万円です。

金利1.830%で100万円を35年借り入れた場合の返済額は月額3,226円となるので、借入可能額は次のようになります。

借入可能額:75万円÷12ヵ月÷3,226円×100万円=約1,937万円

返済比率35%の場合

返済比率35%の場合、年間返済額は105万円です。

借入可能額:105万円÷12ヵ月÷3,226円×100万円=約2,712万円

返済比率25%と35%では700万円近く借入可能額に差が出てしまいます。

2,700万円借り入れた方がいい家が買えるよな…

借入可能額がギリギリで借りれば、家の選択肢が増えますね。

しかし、2,700万円を金利1.8%・返済期間35年で借入れた場合、返済額は毎月86,694円(年間約104万円)です。

年収300万円の手取りが230万円であれば月約19万円の手取りとなり、そのうちから9万円近く住宅ローンに充てなければなりません。

この状態で、子供が増えるなど支出が増えたり、収入が減少すると返済の負担が大きくなりすぎて、最悪ローン破綻する恐れもあるでしょう。

借りられる額ではなく返せる額かを考えることが大切だワン!

そのため、自分が借りても大丈夫な額なのか、一度モゲチェックを使ってシミュレーションすると良いでしょう。

年収400万円で組める住宅ローン借入額の目安

次に年収400万円での手取りと借入額をシミュレーションしていきましょう。

年収400万円は平均的な水準と言え、年収300万円よりも住宅ローンが組みやすくなります。

ここでは、年収400万円で組める住宅ローン借入額の目安について、以下の通り解説します。

年収400万円の手取り額

年収400万円の場合、一般的なケースを想定すると、次のような税金や保険料が差し引かれます。

- 所得税:約7万円

- 住民税:約15万円

- 社会保険料等:約62万円

上記の場合、約84万円が差し引かれるので手取りで316万円です。

年収400万円の場合は、300万円~340万円が手取りの目安となります。

年収400万円の住宅ローン借入額シミュレーション

住宅ローンの借入額をシミュレーションします。

返済比率25%の場合

返済比率25%の場合、年収400万円なら年間返済額は100万円です。

よって、借入可能額は次のようになります。

借入可能額:100万円÷12ヵ月÷3,226円×100万円=約2,583万円

返済比率35%の場合

年間返済額は140万円なので、借入可能額は次の通りです。

借入可能額:140万円÷12ヵ月÷3,226円×100万円=約3,616万円

年収300万円と比べるとかなり大きな額を借りられるんだね。

年収400万円での住宅ローンについては、以下の記事でも詳しく解説しているので参考にしてください。

あわせて読みたい:年収400万円で住宅ローンはいくらまで借りられる? 頭金なしの限度額も解説!

年収500万円で組める住宅ローン借入額の目安

年収500万円は平均よりも高い水準となり、より、住宅ローンを借りやすくなるといえるでしょう。

年収500万円の住宅ローン借入額の目安について以下の通り解説します。

年収500万円の手取り額

年収500万円の場合、一般的なケースを想定すると、次のような税金や保険料が差し引かれます。

- 所得税:約10万円

- 住民税:約22万円

- 社会保険料等:約73万円

上記の場合、約105万円が差し引かれるので手取りで395万円です。

年収500万円の場合は、375万円~425万円が手取りの目安となります。

年収500万円の住宅ローン借入額シミュレーション

年収500万円の場合の住宅ローンの借入額をシミュレーションします。

返済比率25%の場合

500万円なら年間返済額は125万円です。

よって、借入可能額は次のようになります。

借入可能額:125万円÷12ヵ月÷3,226円×100万円=約3,228万円

返済比率35%の場合

年間返済額は175万円なので、借入可能額は次の通りです。

借入可能額:175万円÷12ヵ月÷3,226円×100万円=約4,520万円

これだけ借りられたら立派な家を建てられそうだね!

年収500万円での住宅ローンについては、以下の記事でも詳しく解説しています。

あわせて読みたい:世帯年収500万円の理想の住宅ローン借入額は?借入可能額・平均的な借入額と併せて解説

年収600万円で組める住宅ローン借入額の目安

年収600万円は平均よりも高い水準であり、住宅ローンの利用者層としても多くなる年収帯です。

審査も比較的通りやすくなり、借入可能額も高くできるんだワン!

年収600万円で組める住宅ローン借入額の目安について、以下のとおり見ていきましょう。

年収600万円の手取り額

年収600万円の場合、次のような税金や保険料が差し引かれます。

- 所得税:約17万円

- 住民税:約28万円

- 社会保険料等:約86万円

上記の場合、約131万円が差し引かれるので手取りで469万円です。

年収600万円の場合は、450万円~510万円が手取りの目安となります。

年収600万円の住宅ローン借入額シミュレーション

住宅ローンの借入額をシミュレーションします。

返済比率25%の場合

返済比率25%の場合、年収600万円なら年間返済額は150万円です。

よって、借入可能額は次のようになります。

借入可能額:150万円÷12ヵ月÷3,226円×100万円=約3,874万円

返済比率35%の場合

年間返済額は210万円なので、借入可能額は次の通りです。

借入可能額:210万円÷12ヵ月÷3,226円×100万円=約5,424万円

年収600万円での住宅ローンについては、以下の記事でも詳しく解説しています。

あわせて読みたい:年収600万円の住宅ローンはいくらが適正?3000万~4000万円のシミュレーションや借入可能額も解説

年収が低くても借りやすい金融機関ってあるかな?

住宅ローンは数多くの金融機関が提供しており、金融機関によって審査基準も異なります

高い年収を求める金融機関や、年収が低くても積極的に融資してくれる金融機関などさまざまです。

また、金利も金融機関によって大きく異なります。

審査基準や金利など、多くの条件からあなたにぴったりの金融機関を選ぶのは大変ですね。

そのような時におすすめなのが「モゲチェック」です。

住宅ローンのことならモゲチェックに相談しよう

モゲチェックは、住宅ローンに関するさまざまなサービスを提供している総合ポータルサイトです。

通りやすい金融機関を提案してくれる

モゲチェックは、入力情報と金融機関の審査基準をもとにあなたにぴったりの金融機関を最大3つ提案してくれます。

提案時にはおすすめする理由だけでなく、AIが判定した審査に通る確率も教えてくれるのです。

審査の通りやすい金融機関から提案してくれるなら、住宅ローンを効率よく組めるね!

金利比較が簡単

住宅ローンをお得に組むなら、少しでも金利の低い金融機関を見つけることが大切です。

とはいえ、全国の住宅ローンの金利を比較するのは簡単なことではありません。

モゲチェックでは、提携する700行以上の金融機関比較情報を提供してくれます。

金利タイプにランキングで確認できるので、よりお得な金融機関に出会いやすくなるでしょう。

ただし、金利の数字だけでなく金利タイプなども考慮して決めることが大切だワン!

プロに相談できる

住宅ローンは人生の中でも高額な借入です。

契約を進めることに不安を感じている人は少なくないものです。

金利タイプの選び方とか本当にこの金融機関でいいのか心配だよ…

モゲチェックでは、そのような不安や疑問に住宅ローンのプロが相談に乗ってくれます。

- 金利タイプについて知りたい

- おすすめの金融機関は?

- この金融機関で大丈夫?

- 団信って?

このような不安をプロが解決してくれるので、納得して住宅ローンを組めるようになるでしょう。

モゲチェックはこれらのサービスが全部無料なのも嬉しいポイントだワン!

\住宅ローン選びでお悩みなら/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

【まとめ】住宅ローン借入額の適正額はプロに相談しよう!

住宅ローンと年収についてよく分かったよ!まずはプロに相談してみるね!

最後に、この記事の重要なポイントをまとめます。

- 住宅ローンは年収によって借入できる額が異なる

- 年収300万円でも住宅ローンは組める

- 年収と手取りの違いに注意して返せる額かを判断するのが大切

- 借入できる金融機関を知りたいならモゲチェックがおすすめ

住宅ローンでいくら借りられるか・審査に通るかは年収が重要なポイントとなります。

年収が低くて借りられるかが不安なら、まず、モゲチェックで金融機関を提案してもらうことやプロに相談してもらうことから始めてみてはいかがでしょう。

\住宅ローン選びでお悩みなら/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!