まねお

まねお・住宅ローンってたくさんあるけど、どれを選べば良いのか悩むな‥‥

・選び方のポイントが知りたい!

このような疑問にお応えします。

この記事の結論

- 住宅ローンは金利だけでなく返済方法や団信内容など総合的に選ぶことが大切

- 返済額だけでなく金利上乗せ分や手数料など含めたトータルの額をチェックしよう

- 住宅ローン選びはモゲチェックを活用するのがおすすめ

マイホームを購入する人のほとんどは住宅ローンを組んで購入します。

しかし住宅ローンでは数千万円の高額な借り入れをするため、慎重に選ばないと返済負担が苦しくなることも。

とはいえ、住宅ローンは一つの金融機関だけでも数多くのタイプがあり、比較するのは大変です。

そもそも、何を基準に自分にぴったりの住宅ローンを選べば良いか分からないという方も多いはず。

この記事では、住宅ローン選びのポイントとして「金利」「返済方法」「銀行」「団信」「手数料」の5つを分かりやすく紹介します。

早く簡潔におすすめの住宅ローンを知りたい!という人は、「住宅ローンはどこがいい?おすすめ住宅ローンランキング【金利タイプ別】」の記事をご覧ください。

住宅ローンの選び方1:金利タイプを決める

とにかく金利が低い銀行を選べば良いんでしょ?

金利が低いほど返済の負担が軽減するので、金利が低いものも選ぶのは間違いではありません。

しかし、住宅ローンの金利は金利タイプによって返済方法やリスクが異なるので、一概に金利だけで決めるのはおすすめできません。

金利タイプごとのメリット・デメリットを理解したうえで金利タイプを選ぶようにしましょう。

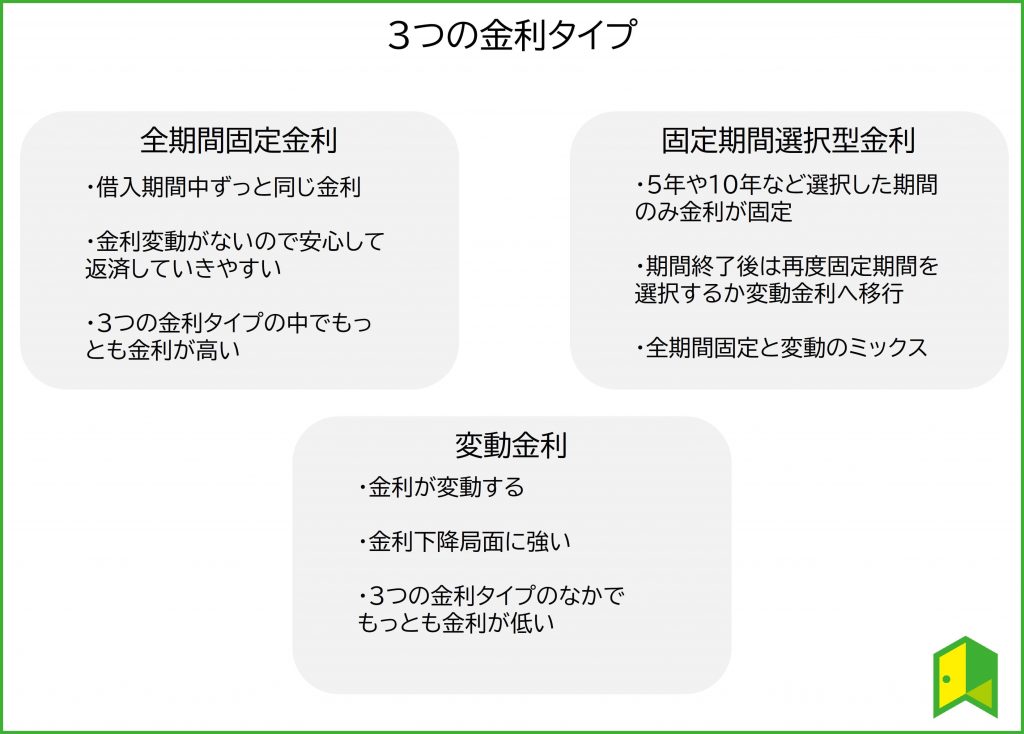

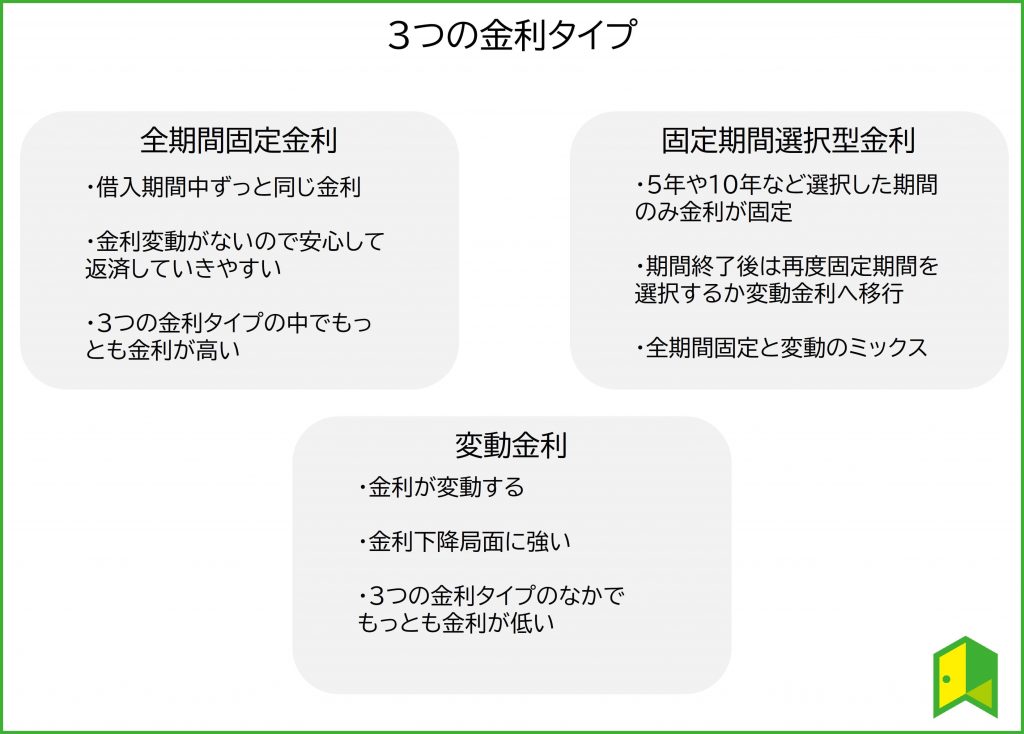

住宅ローンの金利タイプには、次の3つがあります。

変動金利

変動金利とは、返済期間中に定期的に金利が見直されるタイプです。

一般的には、4月と10月の半年ごとに金利が見直されて新しい金利が設定されます。

変動金利のメリット・デメリットをまとめると以下のようになります。

| メリット | デメリット |

|---|---|

| ・金利が低い ・金利が下がれば返済額も下がる | ・金利上昇のリスクがある ・返済計画が立てにくい |

変動金利は、他の金利タイプに比べ最も金利が低いというのが最大のメリットです。

一方、デメリットは金利変動リスクがあることです。

定期的に金利が見直されるため、将来の返済計画を立てにくい点はデメリットといえるでしょう。

固定金利よりも1%程金利が低いこともあるよ!

変動金利の場合、半年ごとに金利が見直されますが、すぐに返済額が変わることはありません。

変動金利には「5年ルール」「125%ルール」があり、返済額が大幅にアップするリスクを抑えているのです。

5年ルール:金利が見直されても5年間は返済額を据え置くこと。

125%ルール:6年目以降で返済額が上昇する場合でも、前の返済額の125%以上にはならないこと。

このルールのおかげで返済額が大きく上昇することはありませんが、金利が上昇するリスクには常に気を付けなければなりません。

定期的に金利動向などをチェックして、金利上昇の対策をすることが必要です。

- 返済期間や返済額を抑えられる人(借入が少ない・頭金を多く入れられる)

- 返済額が増えても返済できる資金のある人

- 今後収入が増える見込みのある人

変動金利は金利上昇のリスクに対応できる資金のある人におすすめだワン!

変動金利については、「変動金利が一気に上がる可能性はある?金利上昇への対策や変動金利の仕組みを解説」の記事でも詳しく説明しています。

全期間固定金利

返済期間中に金利が変わらないタイプが全期間固定金利です。

融資を受けた際に金利が確定して、最終返済まで返済額が確定します。

全期間固定金利の代表的な住宅ローンには「フラット35」があるよ!

全期間固定金利のメリット・デメリットは以下の通りです。

| メリット | デメリット |

|---|---|

| ・金利上昇のリスクがない ・返済計画を立てやすい | ・金利が高い ・金利が下がっても返済額が下がらない |

最大のメリットは、金利変動が無いため、金利上昇リスクを避けられることです。

現在の日本は金融緩和政策が取られていて、住宅ローンも長年低金利が続いています。

これはアメリカやヨーロッパなどの国々も同じでしたが、コロナ対策としてお金をばらまいたことへの代償として、世界各国でインフレが深刻化。

アメリカやイギリスなど各国でインフレを収めるために急激な利上げを実施しています。

日本はまだ低金利政策が続いていますが、長期金利は徐々に増加傾向にあります。

全期間固定金利なら住宅ローンを組んだ後金利が上昇しても返済額は変わらないので、安心できますね。

一方で、他の金利タイプと比べると金利が高いというデメリットには注意が必要です。

2024年10月時点の金利を見ると、変動金利が1%を下回るものが多いのに対し、固定金利は1%~2%代が多い傾向にあります。

- フラット35(全期間固定):1.820%(2022年10月最頻金利)

- auじぶん銀行(変動金利):0.479%(2024年10月適用分)

1%以上も違うんだね…

住宅ローンは35年など長期で返済していくものなので、1%の違いでも総返済額は大きく異なります。

そのため、実際に支払う返済額と金利リスク、どちらの方が重要かを考えて判断することが大切です。

- 金利上昇のリスクを避けたい人

- 返済額を一定にしたい人

- 金利チェックが苦手な人

固定期間選択型金利

固定期間選択型金利とは、借入から一定期間金利が固定される金利タイプです。

5年や10年といった固定期間があり、固定期間終了後は再度固定期間を選択するか、選択しない場合は変動金利に移行します。

| メリット | デメリット |

|---|---|

| ・全期間固定金利よりも金利が低い ・固定期間終了時に金利が下がっていれば返済額を減らせられる ・一定期間の返済額を安定させられる | ・金利上昇のリスクがある ・5年ルール、125%ルールが適用できない ・金利再選択時は優遇金利幅が狭くなる |

全期間固定金利と変動金利のいいとこどりをした金利タイプだね!

一般的に、3つの金利タイプを金利の低い順に並べると以下のようになります。

変動金利<固定期間選択型金利<全期間固定金利

固定期間選択型金利は、全期間固定金利タイプよりも金利が低めに設定されています。

また、固定期間終了時に金利が下がっていれば、返済額を減らせる可能性もあるのです。

ただし、固定期間終了後に金利が上がってしまうと返済額も上昇します。

また、固定期間選択型金利の大きなデメリットとして、金利の再選択時には優遇金利幅が狭くなってしまうことが多い点が挙げられます。

- 店頭金利:基準となる金利で「定価」のようなもの

- 優遇金利:優遇される金利で「割引」のようなもの

- 適用金利:店頭表示金利から優遇金利を差し引いた、実際に適用される金利

通常、「住宅ローンは店頭金利3%のところ、-2%の優遇を受けて1%の適用金利で借りる」といった形になることが多いです。

しかし、固定期間選択型金利では、金利の再選択時に優遇金利幅が狭くなってしまうのが一般的なのです。

例えば、上記と同じ例で金利再選択時の優遇幅が1%だった場合、店頭金利が変わらなくとも適用金利は2%となります。

結果的に、適用金利は1%も上がっちゃうんだね…

- 教育費がかかる時期など一定期間の返済額を安定させたい人

- 金利上昇のリスクに対応できる人

金利タイプの選び方については「変動金利と固定金利どっちがいいの?それぞれのメリット・デメリットや違いを解説」の記事も読んでみましょう。

住宅ローンの選び方2:返済方法を決める

住宅ローンを組む際は返済方法の選び方も知っておくと良いでしょう。

ここでは、以下2つを解説します。

元利均等返済と元金均等返済

住宅ローンを組む場合、毎月の返済額は「元本」+「利息」の合計額となります。

この元本と利息をどう返済していくかによって、次の2つの返済方法があるのです。

- 元利均等返済:毎月の返済額が一定

- 元金均等返済:毎月の返済額のうち元金部分が一定

元利均等返済

元利均等返済とは、「元本+利息」の合計額が毎月一定の返済方法です。

例えば、毎月10万円の返済をする場合、返済額自体は10万円から変わりません。

しかし、その中の元本と利息の割合が返済回数に応じて変わっていくのです。

返済スタート時点では、元本の残りが大きいため利息の割合が高くなり、元本が減るにつれ利息割合が少なくなっていきます。

元金均等返済

それに対し、「元本」部分は毎月一定額の返済で、利息部分の金額は毎月変わる方法が元金均等返済となります。

例えば、毎月の元本返済を8万円とすれば、毎月の返済額は8万円+利息となり、この利息部分は残債に応じて異なります。

返済スタート時は利息分が高く返済額も大きいですが、返済回数が進むと元本が減り返済額も少なくなっていくという特徴があるのが元金均等返済です。

毎月の返済額が同じなのが元利均等返済、異なるのが元金均等返済ってことね!

元利均等返済と元金均等返済のメリット・デメリット

元利均等返済と元金均等返済それぞれのメリット・デメリットは以下の通りです。

| メリット | デメリット | |

|---|---|---|

| 元利均等返済 | ・毎月の返済額が一定 ・元金均等返済よりも返済初期の返済額が少ない | ・返済総額が大きくなる |

| 元金均等返済 | ・元本の減りが早く返済総額を抑えられる | ・返済初期の返済額が大きい ・毎月返済額が変動する |

同じ条件で借入れた場合、元本を優先的に返済できる元金均等返済の方が返済総額は少ないというメリットがあります。

例えば、2,000万円を30年間・金利1.0%で借入れた場合の返済額は以下のようになります。

| 毎月の返済額 | 返済総額 | |

|---|---|---|

| 元利均等返済 | 64,327円 | 23,157,720円 |

| 元金均等返済 | スタート時:72,221円 最終返済時:55,801円 | 23,007,924円 |

上記の場合、元金均等返済の方が30年間で15万円程お得ということになります。

住宅ローンでは元利均等返済のパターンが多いんだワン!

毎月払いのみとボーナス併用払い

返済方法には、毎月払いとボーナス月のまとまった額の返済をプラスするボーナス併用払いがあります。

ボーナス払いの返済額=毎月の返済額+増額分

ボーナス払いの返済額=毎月の返済額+増額分

一般的には、年2回のボーナス払いで、借入額のうち40~50%を返済するケースが多いようです。

ボーナス払いを併用することで、毎月の返済額を大幅に下げることが可能です。

ボーナス払い併用にしたら返済が楽になるね!

毎月払いのみとボーナス併用払いのシミュレーション

仮に、2,000万円を30年・金利1.0%で借入れた場合を見てみましょう。

毎月払いの場合の返済額は次のとおりです。

毎月の返済額:64,327円

1年間の返済額:771,924円

対して、2,000万円のうち800万円をボーナス払いした場合の返済額は次のとおりです。

毎月の返済額:38,596円

ボーナス増額分:154,662円

1年間の返済額:772,476円

このように、ボーナス併用払いを利用することで毎月の返済額を抑えられます。

だけど、年間を通して見るとボーナス併用の方が少し高いね…

ボーナス併用払いのデメリット

ただし、ボーナス払いのデメリットとして次の2つがあります。

- 利子負担が増える

- ボーナスがずっと維持できるわけではない

ボーナス併用払いをすることで、若干ですが利子負担が増えます。

ボーナス併用払いは、年間の返済額の配分を変えるだけですが、毎月返済していくのと比べると、元本の減りが少し遅くなるからです。

上記の例では年間で552円、30年間で16,560円の負担増となります。

また、必ずしも30年先までボーナスを貰い続けられる保証はないものです。

もし途中でボーナスが減額されたり、なくなってしまったりした場合、ボーナス払いが継続できなくなる点には注意しましょう。

住宅ローンの選び方3:金融機関(銀行)のタイプを決める

住宅ローンを提供している金融機関は、大きく分けて次の4つのタイプに分かれます。

都市銀行

都市銀行とは、大都市に本店があり全国展開している銀行のことをいいます。

明確に定められているわけではありませんが、次の4行を指すことが多いです。

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- りそな銀行

また、埼玉りそな銀行を含めて5行とする場合もあります。

その中でも特に規模の大きい三菱UFJ銀行・三井住友銀行・みずほ銀行はメガバンクとも呼ばれるワン!

都市銀行は知名度も高く経営基盤がしっかりているため、住宅ローンを組む安心感があります。

また、資金力が豊富にあることから住宅ローンの金利も安く、団信などの保障も充実しているという点も特徴として挙げられるでしょう。

ただし、都市銀行は一般的に審査が厳しく高額な借入がしにくいというデメリットもあります。

最近ではネット銀行の方が金利は安くなっているよね。

地方銀行や信用金庫

地域を拠点に展開している地方銀行や信用金庫。

都市銀行に比べ融通が利きやすく、住宅ローンの柔軟性が高く審査にも通りやすいという特徴があります。

また、地域独自の金利優遇などを設定している場合や交渉の余地もあり、金利を抑えることも可能です。

デメリットしては、適用できるエリアが限定されている点が挙げられるでしょう

活動している地域の物件にしか適用できないケースが多く、金融機関の選択肢が狭くなってしまいます。

日常使いしている地域の銀行なら相談しやすいというメリットもあるんだワン!

その他の金融機関

その他の銀行としては次のようなものがあります。

- 公的融資や自治体の融資

- JA

- ネット銀行

公的融資とは、勤務先の財形貯蓄を利用している人が利用できる住宅ローンのことをいいます。

また、自治体によっては住宅ローンを融資してくれる場合もあるので、相談してみるとよいでしょう。

JA組合員であれば、JAの住宅ローンを利用できる場合もあります。

その他、近年住宅ローンの借入先として人気を集めているのがネット銀行です。

auじぶん銀行や住信SBIネット銀行・PayPay銀行が有名だよ!

ネット銀行は他の金融機関と比較しても金利が低いという特徴があります。

変動金利では0.3%~0.5%台が多く、団信も充実しています。

審査は通りやすいところもあれば厳しいところもありますが、手続きがネットで完結できる点が人気を集めています。

ただし、一般的に店舗がないため窓口で相談することはできません。

実際に相談したいという人は、住信SBIネット銀行の住宅ローンを取り扱っている「SBIマネープラザ」の利用がおすすめです。

住宅金融支援機構

住宅金融支援機構は民間の金融機関と提携して「フラット35」を提供しています。

フラット35は、全期間固定金利の住宅ローンです。

フラット35は住宅金融支援機構で直接契約するのではなく、民間の金融機関を窓口として契約します。

全期間固定型の住宅ローンは民間の金融機関独自の住宅ローンとしてはあまり取り扱いがなく、取り扱いがある場合でもフラット35より金利設定が高いのが一般的です。

長期に渡り金利上昇のリスクを回避したい場合は、フラット35を選ぶのが一般的と言えるでしょう。

「全期間固定金利=フラット35」だと考えておけば問題ないワン!

住宅ローンの選び方4:団体信用生命保険の保障内容を確認する

住宅ローンを組む際には「団体信用生命保険(団信)」に同時加入するのが一般的です。

そのため、団信の保障内容もチェックするようにしましょう。

団体信用生命保険とは

団信とは契約者の死亡や高度障害などで返済ができない状況に陥った場合、保険金でローン残債を返済する制度のことです。

団信に加入しておくことで、万が一の場合でも遺された家族は住宅ローンの負担なくそのまま家に住み続けられます。

団信の保障内容は商品によって異なり、がん保障や八大疾病保障など手厚い保障が付いているものも増えています。

保障内容が充実しているものを選ぶことで、民間の保険の保障内容を見直し保険料の節約もできるでしょう。

加入できる団信は金融機関によって異なるから、必要な保障内容があるか確認するんだワン!

ただし、団信は持病がある人や健康状態に負担がある人は加入できない場合があります。

金融機関の多くは団信への加入を必須としているため、団信に加入できないことで住宅ローンを組めない場合もあるのです。

フラット35は団信の加入を必須としていないため、加入できない人は検討するとよいでしょう。

保障内容によって金利に加算される金融機関もある

保険料ってどう支払うの?

団信の保険料は住宅ローンの金利に含まれているケースがほとんどです。

特約を付加する場合など保障内容が厚くなると金利がその分上乗せされるケースもあるので注意しましょう。

例えば、りそな銀行の「団信革命」と呼ばれる特定状態保障特約付きの団信では、金利が0.3%上乗せされます。

団信の保証内容だけでなく、金利上乗せ幅も同時に確認するのがおすすめです。

住宅ローンの選び方5:各種手数料と金利の低い金融機関を選ぶ

住宅ローンを組む際には、金利だけでなく手数料も重要なポイントとなります。

手数料ってどれくらいかかるの?

住宅ローンを組む際の手数料には、次のようなものがあります。

- 事務手数料

- 印紙税

- 登記費用

- 保証料

手数料の合計は借入額にもよりますが、50万円~100万円程度が目安となるでしょう。

上記の手数料のうち、大部分を占めるのが金融機関に支払う事務手数料と保証料です。

この2つは金融機関によって金額が異なるため、いくつかの銀行を比較するのがおすすめです。

また、将来の繰り上げ返済や一括返済・借り換えを検討している人は、繰り上げ返済にかかる手数料や条件も事前に調べておくようにしましょう。

一般的にネット銀行の方が手数料が安く設定されているんだワン!

住宅ローンは、返済総額+手数料で検討することが大切です。

団体信用生命保険の金利加算分も含めて検討しよう

団信の特約によっては金利が上乗せされるよ!

一般的に通常の団信の場合は金利は上乗せされず、三大疾病や八大疾病・がん保障などを付加する場合に0.2~0.5%程上乗せされます。

しかし、民間の医療保険で同じ保障内容にする場合は、加算分以上の保険料を支払う可能性もあるでしょう。

- 団信の金利加算分がいくらか?

- 民間の医療保険の場合はどうか?

このようなことも含めて支払い総額を比較検討するのが大切です。

\変動金利が低い/

SBIマネープラザでは、変動金利の低さが人気の住信SBIネット銀行の住宅ローン(変動金利通期引下げプラン)を対面で相談できます。

金利が低いだけでなく、3大疾病や全疾病保障も金利上乗せなしなので安心!

金融機関を比較するならモゲチェックを利用しよう

住宅ローンの選び方って結構考えることが多いんだね…

住宅ローン選びはその後のマネープランに大きく関わってくるため、不安に思う方も多いでしょう。

そのように不安を感じている人におすすめなのが「モゲチェック」です。

住宅ローン情報で有名なモゲチェックでは、住宅ローン選びを強力にサポートするツールが盛りだくさんです。

金利比較が簡単

少しでもお得に住宅ローンを利用するなら、金利比較は重要です。

金融機関ごとに金利や優遇金利が異なるので、できるだけ多くの金融機関を比較して検討するようにしましょう。

とはいえ、住宅ローンを提供する金融機関は数が多く比較するだけでも手間も時間もかかります。

モゲチェックならネット銀行も含めた全国の金融機関での金利比較情報を提供しているため、お得な金利の金融機関を簡単に探せるのです。

金利の違いを1つ1つ比較していくのは無理だと思っていたけど、モゲチェックを使えば解決するね!

自分にぴったりの金融機関を提案してくれる

モゲチェックでは収入や希望の金利などを元にあなたにぴったりの金融機関を提案してくれます。

また、金融機関の審査に通る確率を独自のデータでAI判定した、融資承認率も一緒に提示してくれるのです。

審査に通る確率が分かることで、効率よく住宅ローンを組めるようになるでしょう。

融資承認率まで分かるのはすごいことだね!

プロに相談できる

モゲチェックでは、住宅ローンの専門知識を持ったプロに相談できるサービスも提供しています。

- どの金利プランにしようか悩んでいる

- 気になる金融機関があっているか知りたい

- 団信について聞きたい

- どこの住宅ローンがいいか教えてほしい

このような疑問に答えてくれます。

プロのアドバイスをもらうことで、納得できる住宅ローンを選べるでしょう。

これらのサービスを無料で利用できるんだワン!

\住宅ローン選びでお悩みなら/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

住宅ローンの選び方について:よくある質問

ここでは、住宅ローン選びで疑問に感じる点を2つご紹介します。

- 初心者でも住宅ローンは選べる?

-

もちろん、初心者の方でも住宅ローンを選ぶことはできますが、往々にして「金利のみ」を比較してしまいやすいもの。

住宅ローンを比較するときは、金利だけでなく、金利タイプの特徴、各種手数料など考慮したうえで決めることが大切です。

また、そもそもたくさんある金融機関の金利を比較すること自体、初心者の方にとってはそう簡単なことではないでしょう。

金利だけで決めるのは危険なんだね…

- 住宅ローン選びで失敗しないコツは?

-

住宅ローン選びで失敗しないコツは、信頼のおける第三者の意見を取り入れることだといえます。

不動産会社や金融機関はそれぞれ自社の利益を優先しがちである点には注意が必要です。

例えば、不動産会社はできるだけ価格の高い物件を購入できるよう借入額を大きくする提案する可能性があります。

また、金融機関であれば当然、自社以外の住宅ローンを進めることはしないでしょう。

上記のような理由から、住宅ローンを選ぶ際にはモゲチェックのような、プロでありながら第三者である機関を利用すべきだといえるのです。

モゲチェックのようにプロに相談できるのはありがたいね!

【まとめ】住宅ローンの選び方は5ステップ

住宅ローン選びについてよく分かったよ!

最後に、住宅ローンの選び方を復習しましょう。

住宅ローンを検討しているなら、まずモゲチェックで金利比較からスタートするのがおすすめ。

住宅ローンの疑問にプロが答えてくれるので、あなたにぴったりの住宅ローンに出会えますよ!