まねお

まねお・つなぎ融資ってダメなの?

・そもそもつなぎ融資って何?

このような疑問にお応えします。

- つなぎ融資は住宅ローン融資前の資金を補う一時的な借入

- 金利が高く、手数料もかかることからもったいないと言われる

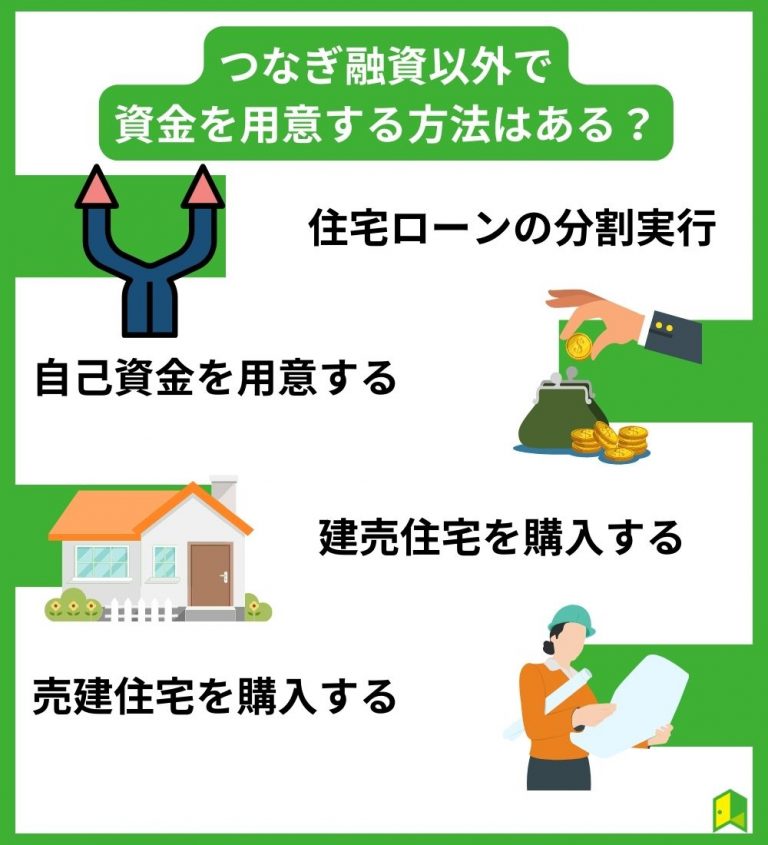

- つなぎ融資を使わない方法には「住宅ローンの分割実行」「自己資金で対応」「建売・売建の購入」がある

金融機関選びが重要になる マイホームを購入する際、住宅ローンだけではなくつなぎ融資の検討が必要なケースもあります。

つなぎ融資とは、住宅ローンの融資前に必要な資金を補うための短期間のローンのことです。

また、つなぎ融資にはデメリットもあるので利用は慎重に検討することが大切です。

この記事では、つなぎ融資の基本やメリット・デメリット、つなぎ融資以外の資金の確保の仕方について分かりやすく解説します。

つなぎ融資はやや複雑な仕組みになっているので、家づくりを考えている方は本記事の内容を理解しておきましょう。

つなぎ融資を利用するなら金融機関選びが大切だよ!

モゲチェックなら、あなたにぴったりのつなぎ融資や住宅ローンを組める金融機関選びをサポートしてくれます。

まずは、住宅ローンの金利比較から金融機関選びをスタートしてみるとよいでしょう。

\住宅ローン選びでお悩みなら/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

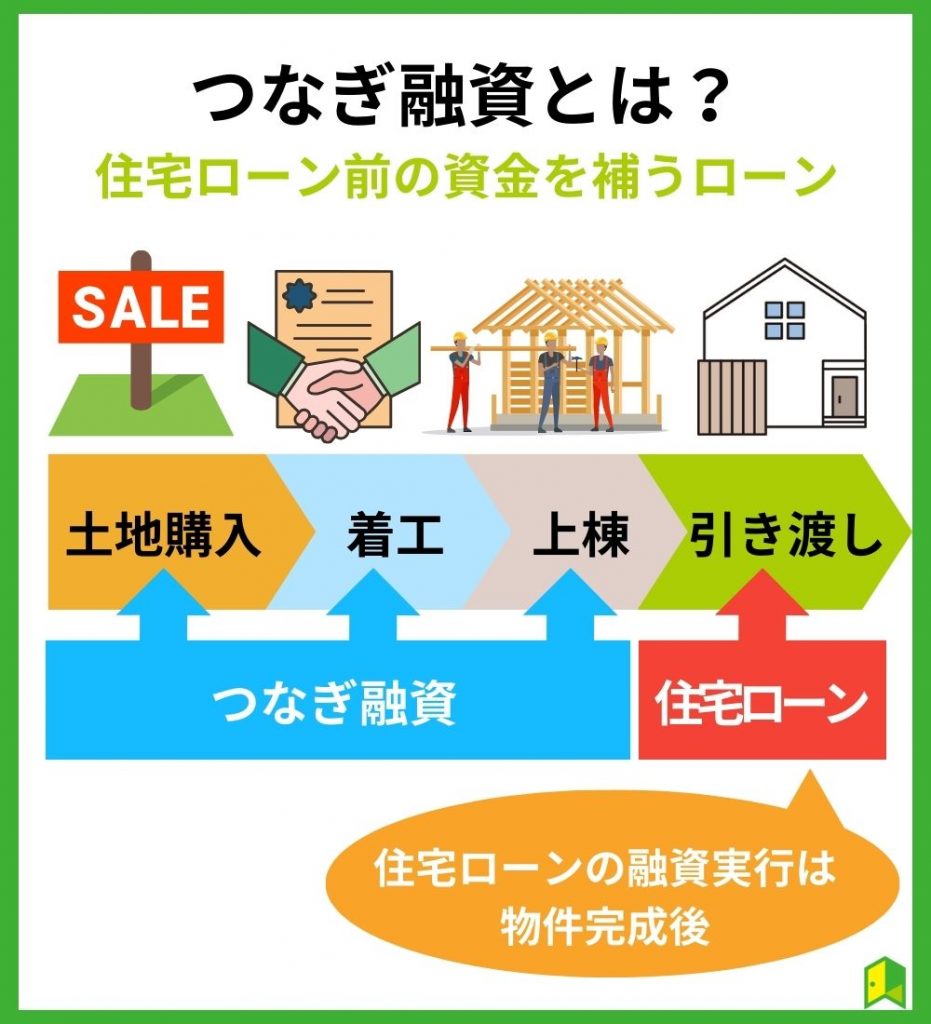

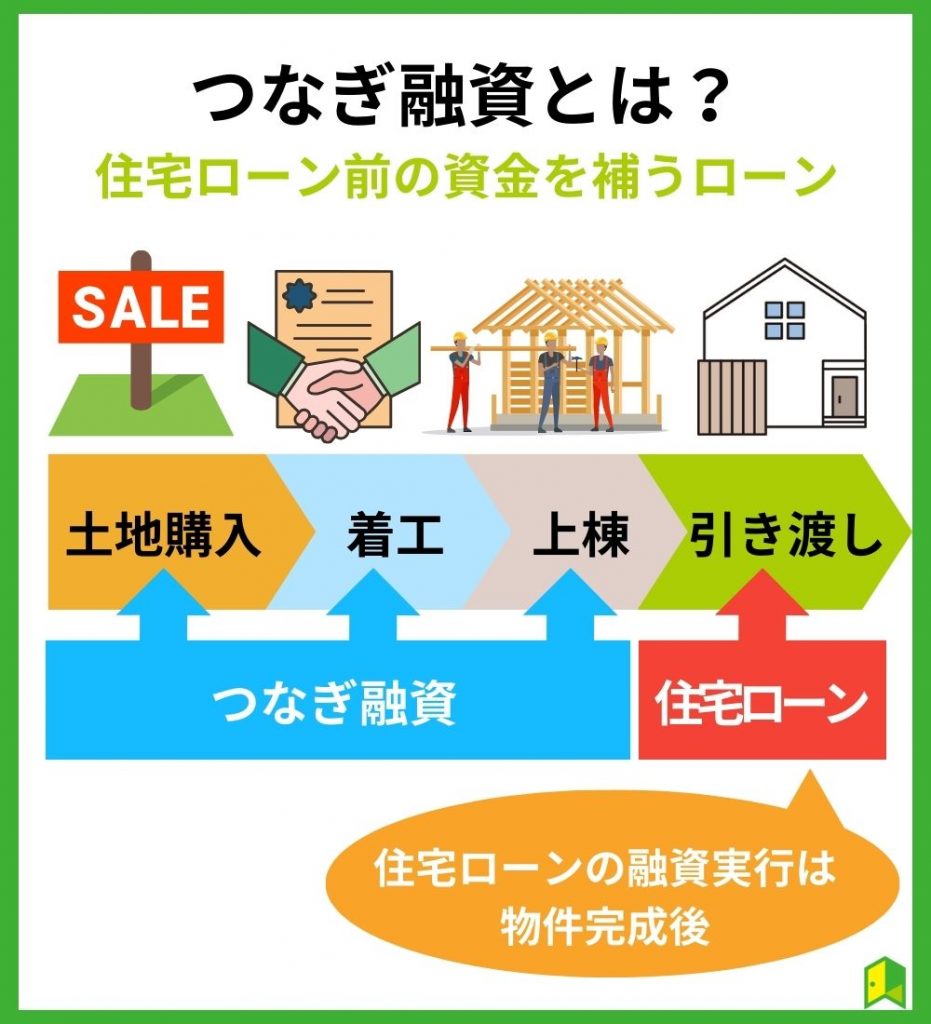

つなぎ融資とは?

つなぎ融資とは、住宅ローン融資前の資金を補うための一時的なローンのことです。

住宅ローンとは別契約の融資ですが、住宅ローンとセットともいえる関係性があります。

つなぎ融資には住み替えの際に利用するローンもありますが、ここでは、住宅ローン融資前の資金を補うために利用するつなぎ融資に絞って解説します。

ここでは、つなぎ融資の基本を確認していきましょう。

つなぎ融資はなぜ必要?

なんで住宅ローン融資前に資金が必要なの?

つなぎ融資が必要な理由は、住宅ローン融資のタイミングと支払いのタイミングがずれることにあります。

住宅ローンで住宅を購入する場合、住宅ローンの融資が実行されるのは住宅が完成し引き渡しを受けるときです。

住宅ローンは物件を担保にするから、物件が完成しないと融資できないんだワン!

住宅の引き渡し日に住宅ローンの融資が実行され、実行後すぐにハウスメーカーや不動産会社などへの支払いとなります。

しかし、支払いが発生するのは、この引き渡し日だけではありません。

一般的に、マイホームを注文住宅で新築する場合、次の4つのタイミングで支払いが発生します。

- 土地の取得時(土地代金)

- 建築工事前(着工金)

- 建築工事途中(中間金)

- 引き渡し日(着工金と中間金を除く代金)

マイホームを購入する場合、先に土地の取得が必要なので当然土地代がかかります。

また、マイホームの建築費用も最終的に一括で支払うのではなく、着工時と中間金に分割して支払うのが一般的です。

中間金は、ハウスメーカーによって異なりますが、上棟時の1回か上棟時と俊工時の2回というパターンが多いでしょう。

着工金と中間金の目安額は工事費の30%程と言われています。

例えば、工事費が3,000万円で着工金・中間金2回の支払いがある場合の支払額は次の通りです。

- 着工金:900万円

- 中間金①:900万円

- 中間金②:900万円

- 引き渡し時:300万円

このように、引き渡しより前に2,700万円の支払いが必要になるのです。

加えて土地代も発生するので、かなりの額が引き渡し前に必要になります。

それに対し、住宅ローンが実行されるのは引き渡し日となるので、それより前に発生する費用は住宅ローン以外が賄う必要があるのです。

そんな額自己資金じゃ用意できないよ!

そのような場合で、利用するのがつなぎ融資となります。

住宅ローンまでのつなぎ的な役割だから「つなぎ融資」と呼ばれているんだよ!

つなぎ融資の仕組み

つなぎ融資は、住宅ローンとは別契約のローンです。

土地の売買契約時や建物の請負契約後に審査を受けて、融資が実行されます。

融資実行のタイミングは、条件によって異なりますが支払いタイミングに合わせて2~4回に分けて融資されるのが一般的です。

また、つなぎ融資の返済タイミングは住宅ローンの融資時の一括返済となります。

ただし、借入期間中は利息分の支払いは必要です。

つなぎ融資は、住宅ローンのつなぎであることから、次のような特徴があります。

- 住宅ローンとセットで契約する

- 使用目的が土地購入代や建築費用の支払いに制限されている

- 借入期間は1年未満が多い

つなぎ融資は住宅ローンで返済するため、住宅ローンの審査に通過していることが前提となります - 使用目的と借入期間が制限されている

土地購入から数年後に建築する場合は、つなぎ融資が利用できない可能性があるから注意だワン!

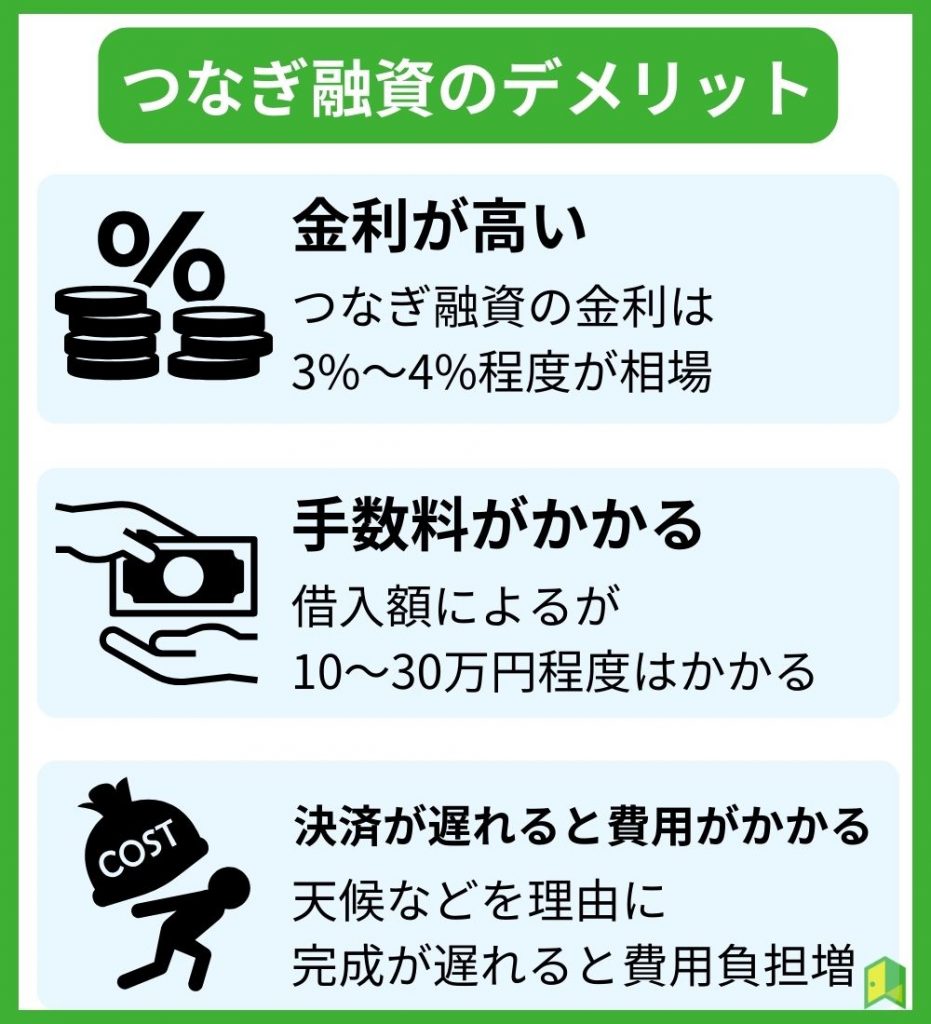

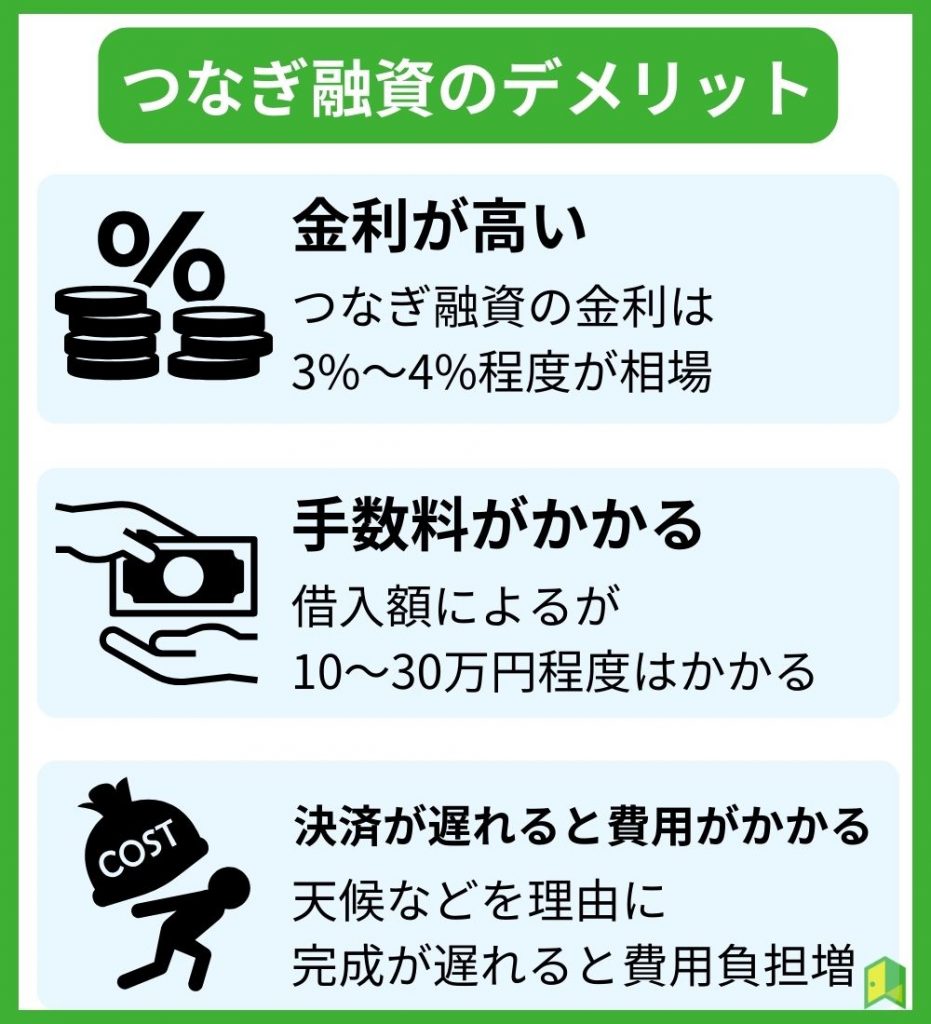

つなぎ融資のデメリット

なんでつなぎ融資がもったいないのかな?

つなぎ融資にはデメリットがあるため、利用するのがもったいないと言われることもあります。

ここでは、つなぎ融資のデメリットとして、次の3つをみていきましょう。

それぞれ解説します。

住宅ローンと比べると金利が高い

つなぎ融資の金利は、住宅ローンに比べて高めです。

一般的に住宅ローンの金利は、0.5~2%ほどが目安となります。

変動金利なら0.3%台も珍しくないよね!

それに対して、つなぎ融資の金利は3~4%程が目安です。

借入期間が短くても、借入額が大きくなればその分利息負担も大きくなります。

例えば、次のケースで利息額を計算してみましょう。

- 土地代:1,500万円・借入期間180日

- 着工金:500万円・借入期間120日

- 中間金:500万円・借入期間60日

- 金利:3%

| 項目 | 利息代 |

|---|---|

| 土地 | 221,917円 |

| 着工金 | 49,315円 |

| 中間金 | 24,657円 |

| 合計 | 295,889円 |

この場合、利息だけで約30万円の支払いとなるのです。

少しでも金利の低い金融機関を探すことが大切だワン!

実際には、土地決済と着工金の支払いが同じタイミングになるよう調整することも多いです。

手数料がかかる

つなぎ融資には借入のための手数料が必要で、下記のような手数料がかかります。

- 印紙代

- 事務手数料

- 登記費用(土地購入の場合)

- 団信保険料

- 保証料

これらの費用は、総額で10~30万円程度必要です。

利息以外にも高額な手数料がかかるには気を付けましょう。

決済が遅れると余計に費用がかかる

つなぎ融資は、住宅ローンの実行時である決済・引き渡しのタイミングで一括返済します。

決済・引き渡しが当初の予定よりも遅くなると、その分利息が余計にかかってしまう点には注意しましょう。

引き渡しが遅くなることってあるの?

台風や長雨といった天候や建築資材の不足などが影響して工期が長くなることは珍しくありません。

借入期間を延長することになると、その分利息がかかるだけでなく、借入条件によっては2回目の事務手数料等がかかる場合もあります。

余計な負担が増えることで、ハウスメーカーとトラブルに発展するケースもあるので注意しましょう。

なるべく良い条件の融資を受けるためにも、モゲチェックなどの比較サイトを使いましょう。

\住宅ローン選びでお悩みなら/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

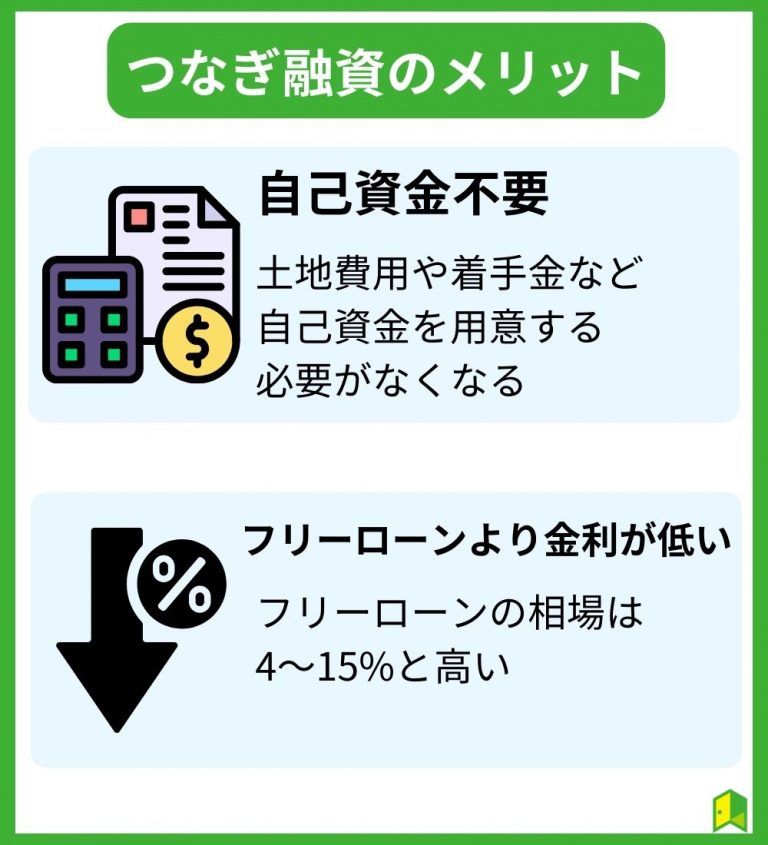

つなぎ融資のメリット

つなぎ融資はデメリットばかりでなく、メリットもあります。

メリット・デメリットを比較したうえで、利用を検討するようにしましょう。

メリットには、次の2つが挙げられます。

それぞれ見ていきましょう。

自己資金を用意する必要がない

住宅ローンは住宅が完成するまで融資を受けられません。

しかし、住宅完成前にも高額な費用が必要です。

その問題を解決するのが、つなぎ融資です。

つなぎ融資を利用しない場合、住宅完成前に必要な費用は自己資金で支払うことになります。

場合によっては、現金一括購入するのと変わらないくらいの自己資金が必要なので、簡単に用意するのは難しいでしょう。

つなぎ融資を利用することで、手元に資金がなくともマイホームを建てる夢を叶えられます。

フリーローンなどと比べると金利が低い

つなぎ融資を利用しない・自己資金も十分ないといったケースでは、何らかの方法で費用を用意する必要があります。

親からの援助が期待できるなら、問題ないでしょう。

しかし、援助も期待できない状況で検討できる方法がフリーローンなどの別の借入です。

とはいえ、フリーローンはつなぎ融資よりも金利が高くなります。

銀行系のフリーローンの金利目安は4~15%ほどで、10%超えの金利も少なくありません。

消費者金融など民間系の借り入れでは、金利がそれ以上になるケースも多いでしょう。

また、他の借入をしてしまうと住宅ローンの審査に影響する恐れもあります。

住宅ローンの資金を解消するために、別のローンで借り入れるのはおすすめできません。

そもそもフリーローンでは数千万円の融資を受けられないケースも多いです。

つなぎ融資以外で資金を用意する方法はある?

ここでは、つなぎ融資以外で資金を用意する方法として、次の4つを紹介します。

それぞれ詳しくみていきましょう。

住宅ローンの分割実行

住宅ローンの分割実行とは、住宅ローンの融資を分割して受け取る方法です。

通常決済時に全額融資をうけますが、土地購入時などで一部を分割して受け取れます。

分割実行であれば、融資実行前の資金にも対応可能です。

また、つなぎ融資は住宅ローンとは異なる融資契約なのに対し、分割実行は住宅ローンであるので別に契約が不要です。

住宅ローンの金利が適用されれば、つなぎ融資よりも金利が低くなるというメリットもあります。

ただし、分割融資は対応している金融機関があまり多くありません。

活用できる場合でも、金利が融資ごとに変わるケースや最初の融資実行時から返済がスタートするケースもあるので注意しましょう。

手数料が高額になる可能性もあるので、利用する場合はつなぎ融資とシミュレーションして検討することが大切です。

自己資金を用意する

預貯金など自己資金で対応できるなら、つなぎ融資を利用する必要はありません。

預貯金がない場合でも、親族から借りるという方法もあるでしょう。

つなぎ融資分の借入であれば、住宅ローン融資時に返済できる一時的なものなので借入できる可能性もあります。

また、親や祖父母から援助を貰う方法もあります。

しかし、高額な援助の場合は贈与税の対象となる可能性がある点には、注意しましょう。

贈与税は年間110万円という基礎控除があります。

住宅取得のための援助であれば、省エネ等住宅で1,000万円まで・その他住宅で500万円までは贈与税が非課税となります。

ただし、上記の非課税制度は現時点で2023年12月31日まで適用可能な制度です。

非課税制度の延長や新設の可能性もあるから動向を注視しておくといいんだワン!

なお、親族間であっても、借入契約書を作成して、金利を設定するなどして、贈与ではなく借入とすることも可能です。実施する際は、事前に税理士に相談するようにしましょう。

参考:直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁

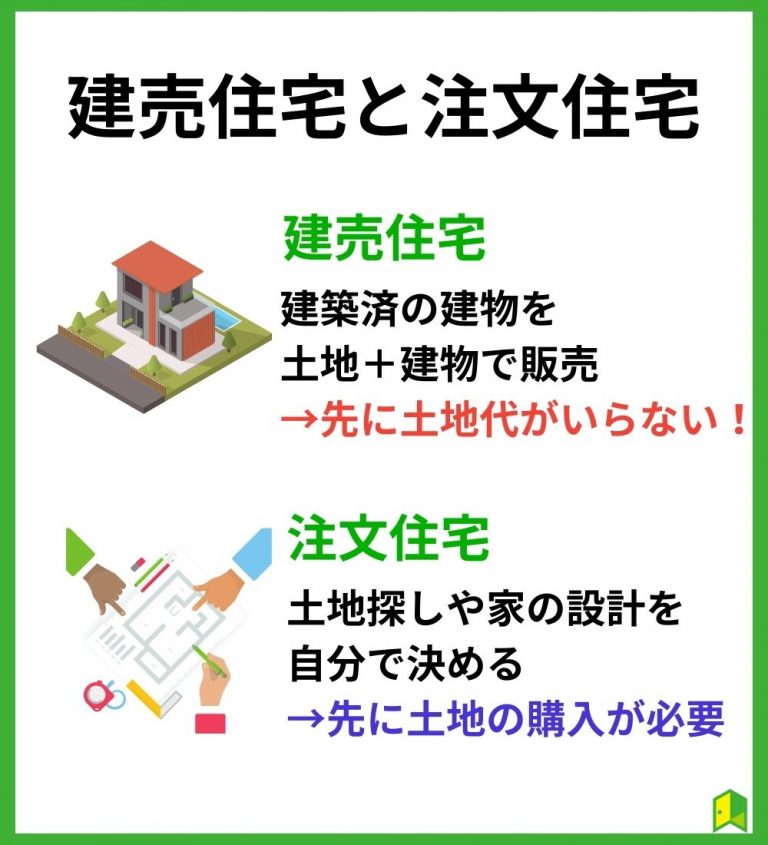

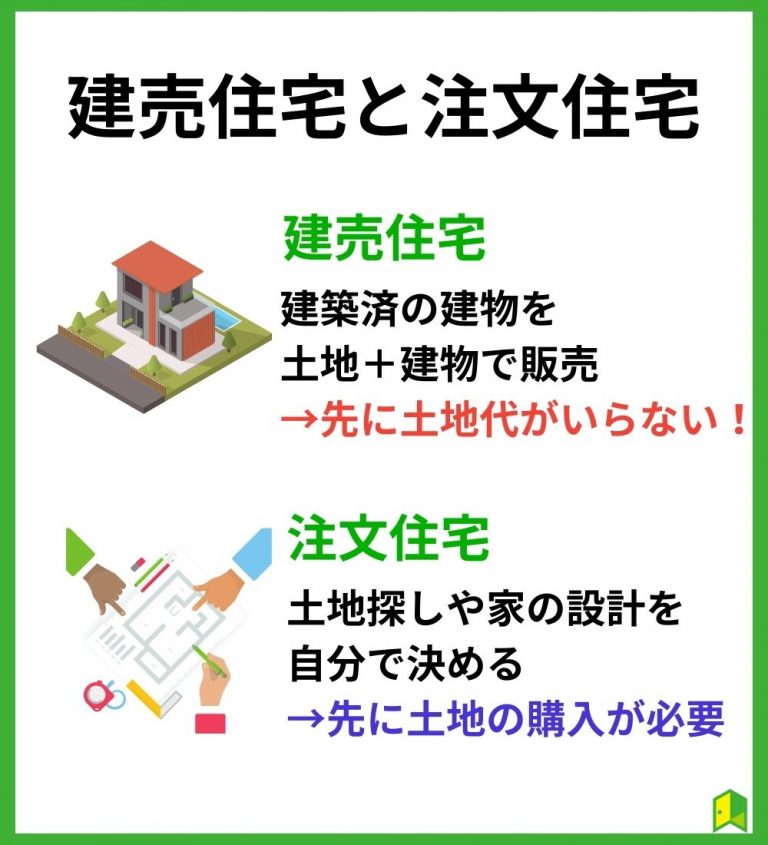

建売住宅を購入する

建売住宅とは、すでに建設された状態の建物です。

注文住宅が買主の希望に合わせて一から家を造っていくのに対して、建売住宅はハウスメーカーなどのプランで出来上がった状態の家になります。

建売住宅は、土地+建物セットで販売されているので、販売価格以外で土地代がかかることはありません。

完成済みなので着工金や中間金も発生しません。

住宅ローンの融資実行時で支払いが間に合うので、別に高額な自己資金を用意する必要がないでしょう。

ただし、建売住宅の場合は、契約時に手付金が必要になります。

手付金の目安は購入額の5~10%ほどだよ!

また、諸費用などは建売住宅の価格に含まれていないため、総額でいくらかかるかを把握したうえで、資金計画を立てるようにしましょう。

売建住宅を購入する

売建住宅とは、土地購入時に建築する業者が決まっている住宅のことです。

建設条件付き土地とも呼ばれます。

家を建てるメーカーだけでなく、建設する家のプランも決まっているのが一般的です。

ちなみに、売建住宅は建設前の状態で、建設後は建売住宅として販売されるケースが多いでしょう。

建売住宅はすでに建設済みなので希望を一切反映できませんが、売建住宅の場合は内装の変更など一部希望を反映できる可能性があります。

売建住宅も、建売住宅と同じように土地+住宅セットで販売されているので、つなぎ融資の必要がありません。

ただし、売建住宅によっては通常の注文住宅のように着工金が必要なケースもあるので注意が必要です。

事前に、先払いが必要かどうかをメーカーに確認するようにしましょう。

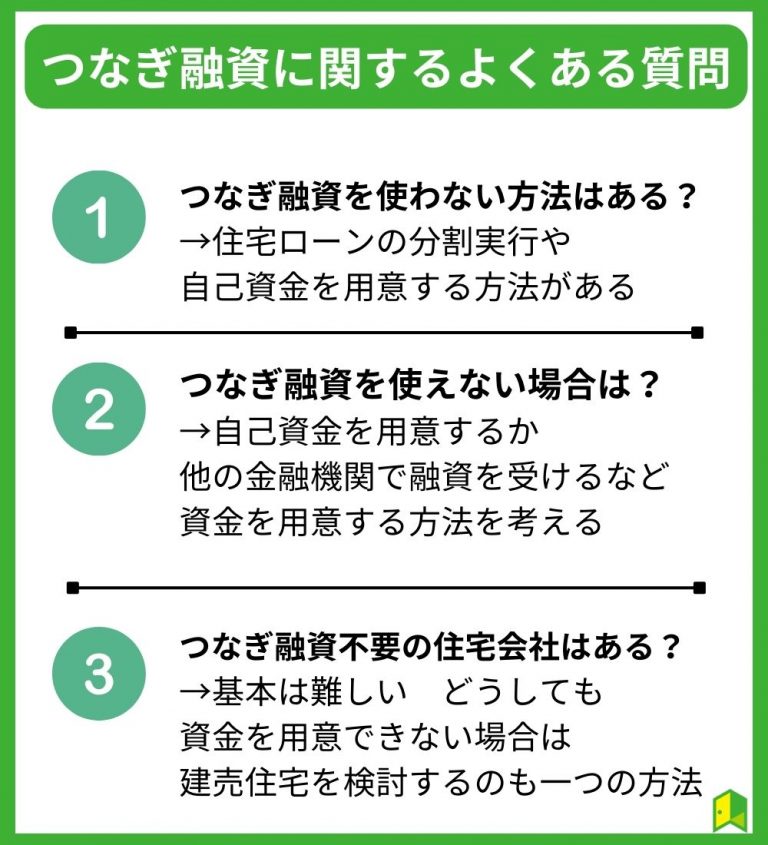

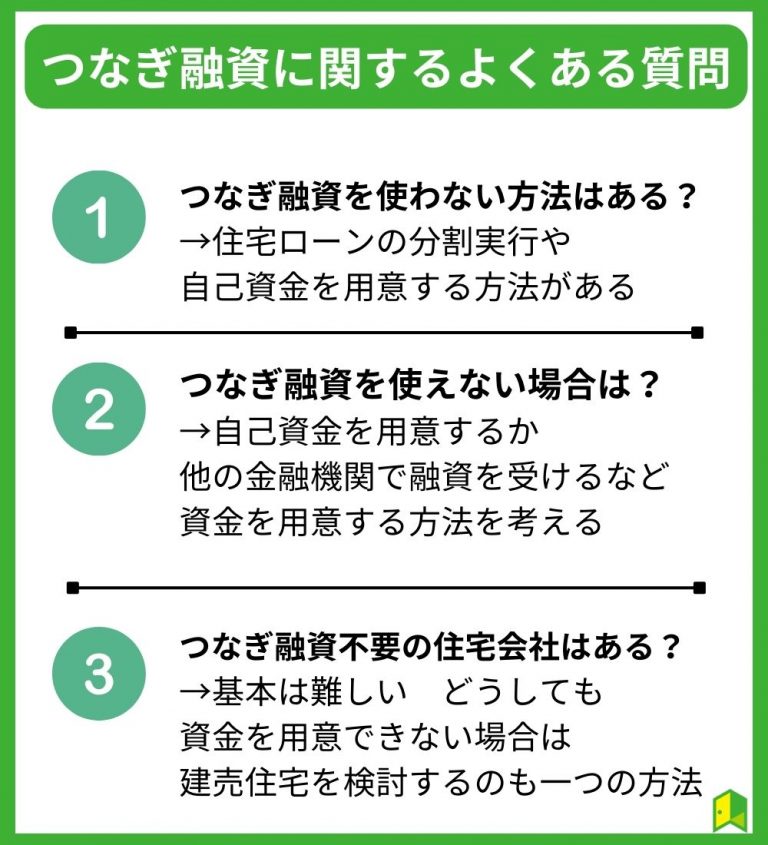

つなぎ融資に関するよくある質問

ここでは、つなぎ融資に関するよくある質問をみていきましょう。

- つなぎ融資を使わない方法はある?

-

つなぎ融資を使わない方法としては、以下のような方法を検討できます。

- 住宅ローンの分割実行

- 自己資金を用意する

- 建売住宅を購入する

詳細については「つなぎ融資以外で資金を用意する方法はある?」で紹介しているので参考にしてください。

- つなぎ融資を使えない金融機関はどうすればいい?

-

つなぎ融資を使えない金融機関の場合、自己資金を用意するなどの方法を検討することになります。

また、つなぎ融資がない場合でも分割融資やそれに代わるローンを提供しているケースもあるので確認してみましょう。

そのような方法がない場合は、つなぎ融資だけ使える金融機関でつなぎ融資だけ利用するか、住宅ローンを組む金融機関の変更を検討する必要があります。

- つなぎ融資不要の住宅会社はある?

-

基本的に多くの住宅会社で、着工金や中間金が必要になるため、つなぎ融資などの資金の工面が必要です。

支払のタイミングについては相談できる余地もあるので、まずは住宅会社に相談してみるとよいでしょう。

対応して貰えるかどうかは完全に住宅会社次第となります。例えば、住宅会社がどうしても契約が欲しい状況であれば、認めてくれる可能性は高くなるでしょう。

また、建売住宅であれば融資実行前に高額な資金が必要ないので、建売住宅を提供している住宅会社を検討するのも良いでしょう。

つなぎ融資は金融機関によって取り扱いがない場合もあります。

金利などの条件も異なるので、つなぎ融資を検討する場合は金融機関選びが重要です。

つなぎ融資など住宅ローンをお得に利用するならモゲチェックがおすすめ

モゲチェックとは、あなたにぴったりの住宅ローンを提案してくれる住宅ローンに関する総合ポータルサイトです。

| 項目 | 詳細 |

|---|---|

| サービス名 | モゲチェック |

| 運営会社 | 株式会社MFS |

| 所在地 | 東京都千代田区大手町1-6-1大手町ビル2階FINOLAB |

| 公式サイト | https://mogecheck.jp/ |

金利比較や金融機関提案などのサービスをすべて無料で利用できるので、住宅ローン選びを効率よくできます。

プロに相談できる

住宅ローン探しやつなぎ融資を利用したほうがいいのかなど、1人では分からないことも多いものです。

住宅ローン・つなぎ融資共に高額な借入になるので、自分だけで進めるのがなんとなく不安という方も多いでしょう。

モゲチェックでは、住宅ローンに関する不安や疑問に、プロが答えてくれるサービスを提供しています。

自分の状況や不安点などをもとに、適切な住宅ローンやつなぎ融資を使える金融機関のアドバイスを受けることで安心して住宅ローンを組めるようになります。

金利の低い金融機関探しが簡単

住宅ローンを選び際には、金利の低いところを探すことが大切です。

住宅ローンは金利がわずか数%変わるだけでも、返済総額が100万円以上変わってきます。

また、つなぎ融資を検討するうえでも金利は大切です。

とはいえ、全国に金融機関は数多くあるので、1つずつ金利をチェックするとなると時間も手間もかかります。

モゲチェックなら、金利タイプやおすすめごとに金利比較をランキングで紹介してくれます。

手数料などもそのままチェックできるので、金融機関選びを効率よくできます。

今後は金利が上昇する可能性もあるため、どの金利タイプがよいのかなど慎重に判断することが大切です。

審査に通る確率が分かる

モゲチェックでは、金融機関の審査に通る確率である融資承認確率を教えてくれます。

入力した情報と金融機関の審査情報などを基に、モゲチェックの独自AIが審査に通る確率を判定。

融資承認確率などを踏まえて、あなたにぴったりの金融機関を最大3行提案してくれるので、最適な金融機関に出会えるでしょう。

モゲチェックは、サイトからそのまま仮審査にも進めるからラクだよ!

関連記事:モゲチェックは怪しい?評判・口コミや利用するメリットなど解説

【まとめ】お得に住宅ローンを利用するならモゲチェックに相談しよう!

つなぎ融資についてよく分かったよ!まずはモゲチェックでプロの相談してみるね!

最後に、この記事の重要なポイントをまとめます。

- つなぎ融資は住宅ローン融資前の資金を補う一時的な借入

- 金利が高く、手数料もかかることからもったいないと言われる

- つなぎ融資を使わない方法には「住宅ローンの分割実行」「自己資金で対応」「建売・売建の購入」がある

金融機関選びが重要になる つなぎ融資の利用を検討しているなら、まずモゲチェックで相談してつなぎ融資でおすすめの金融機関を提案してもらうとよいでしょう。

そもそもつなぎ融資が必要か、住宅ローンを組もうか悩んでいるという方は、金利比較でどんな金融機関があるのかを探すことから第一歩を踏みだすのもおすすめです。

\住宅ローン選びでお悩みなら/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!